बीमासहित सबै वित्तीय सेवा एकद्वारबाट दिने तयारीमा छौं [अन्तर्वार्ता]

पछिल्लो केही वर्षयता बीमा क्षेत्रले उल्लेखनीय प्रगति गर्दै आए पनि त्यो पर्याप्त छैन । अझै देशको ठूलो जनसंख्या बीमाको पहुँचभन्दा बाहिर छ । अर्कोतिर बीमाप्रति आम मानिसको बुझाइ सकारात्मक छैन । बीमा पोलिसी सरेण्डर, दाबी भुक्तानीमा सुस्तता लगायत समस्याहरू विद्यमान छन् । जीवन बीमा बजारको विस्तार, सुधार र कम्पनीहरूको हकहितको लागि जीवन बीमक संघ नेपालले काम गर्दै आएको छ । प्रस्तुत छः जीवन बीमा बजारको पछिल्लो अवस्था, अवसर, व्यवसायमा देखिएका समस्या र चुनौती लगायत विषयमा जीवन बीमक संघका अध्यक्ष पोषकराज पाैडेलसँग देशविकासका लागि बबिता तामाङले गरेको विकास वहस । जीवन बीमाको अवसरहरू के-के छन् ? बीमाको क्षेत्रमा राज्यको सबै आर्थिक सूचकहरूको हिसाबले हामी सुरुवाती चरणमै छौं । हाम्रोमा अझै पनि बीमा धेरै सम्भावना बोकेको क्षेत्र हो । चिन्ता, चुनौती र जोखिमको मात्रा बढ्दो छ । यी तीन विषय जति-जति बढ्दै जान्छ बीमाको बजार र सम्भावना पनि त्यति नै बढ्दो छ । राज्यले जनतालाई दिन सक्ने कयौँ अधिकार संविधानमा उल्लेख गरिएको छ, तर डेलिभरमा चुकेको छ । राज्यले अहिले दिइरहेको सेवाहरू पनि भविष्यमा धान्नलाई गाह्रो छ । आर्थिक हिसाबले डेलिभर गर्न सक्ने अवस्था दिनप्रतिदिन कमजोर हुँदै गएको छ । त्यसैले हाम्रोमा बीमा अझ महत्त्वपूर्ण छ । हरेक व्यक्तिले आफ्नो र परिवारको पछिसम्मको जीवनकालको लागि आफैले सोच्नुपर्ने अवस्था आइसकेको छ । यस कारणले पनि बीमाको महत्त्व अझ बढी छ । हिजो संयुक्त परिवारमा बस्ने पिँढी आज एकल परिवारमा बस्न थालेको छ । हिजो संयुक्त परिवारमा एकलाई समस्या पर्दा अर्कोले हेर्ने अवस्था हुन्थ्यो । एक-अर्कामा सामूहिक भावना धेरै थियो । त्यो भावना अहिले कमजोर हुँदै गएको छ । संयुक्त परिवार एकल परिवारमा रूपान्तरित भएको छ । सहरीकरणको विकाससँगै अब मलाई पर्दाे छिमेकीले सहयोग गर्न आइपुग्छ भन्दा पनि व्यावसायिक संस्थाहरूले सहयोग गर्न आउँछन् भन्ने विश्वास बढेको छ । सिंगो संसार नै त्यतातिर गइरहेको छ । किनभने अहिले बिरामी पर्दा नजिकको छिमेकीभन्दा एम्बुलेन्स अगाडि आइपुग्छ । उपचार गरेर घर फर्किँदा बल्ल छिमेकी आउने अवस्था छ । एकल परिवार हुँदै गएको परिस्थितिमा अब आफ्नो लागि आफै नै सोच्नुपर्ने अवस्थाको विकास हुँदै गएको छ । त्यसले गर्दा पर्दा म छु भन्ने कुराको विश्वास दिने संस्थाको आवश्यकता भयो । बैंकले निक्षेप मात्रै फिर्ता दिन्छु भन्छ । तर, तिमीलाई पर्दा औषधी उपचार, बाँचुञ्जेल पेन्सन, भोलि अभिभावकलाई तलमाथि केही भइहाल्यो भने बच्चाको शिक्षाको पुरै जिम्मेवारी दिन्छु भन्ने स्कीम भने बीमामा मात्रै छ । संसारमा आर्थिक रुपमा ‘ब्याकअप’ दिने एक मात्रै सेवा क्षेत्र बीमा नै हो । जसलाई परेको छ उसलाई बीमाले सहयोग गरेको छ । वैदेशिक रोजगारमा जाने मान्छे विदेशमै मृत्यु भयो भने उसको परिवारले नेपालमा बीमाबाट सहायता पाउँछ । यी र यस्ता अनेक कारणले बीमाको बजार व्यापक छ । सामाजिक विकासको यस पृष्ठभूमिमा बीमा पोलिसी किनेको दिन बीमितले घरमा केक काटेर सेलिब्रेसन गर्ने दिन कहिले आउँछ, जीवन बीमामा करकापको अन्त्य कहिले हुन्छ ? त्यसका लागि हाम्रो सामाजिक संरचनामा विस्तारै प्रोग्रेस (सुधार) हुनुपर्छ । विकसित देशमा आफ्नो पहिलो कमाइबाट किन्नुपर्ने लिस्टमा बीमा पर्छ । भोलि तलमाथि पर्दा हेर्ने भनेको यही बीमाले नै हो भनेर उनीहरुको प्राथामिकतामा बीमा पर्छ । हाम्रोमा मेरो लागि मैले गर्नुपर्छ भन्दा पनि गाउँमा दुई कट्ठा खेत छ, अलिअलि बैंकमा डिपोजिट छ भन्ने मानासिकता अझै छ । हाम्रोमा अझै १८ वर्ष कटेपछि आफ्नै खुट्टामा उभिनुपर्छ भन्दा पनि २५ वर्ष कटिसक्दा बाबुआमाकै भरमा हुन्छन् । हुन त विस्तारै मैले मेरो लागि गर्नुपर्छ भन्ने धारणाको विकास हुँदैछ । अहिले विदेशमा बस्ने छोराछोरीले बाबुआमालाई फोन गरेर नेपालको सम्पति केही चाहिँदैन, मेरो लागि म आफै नै गर्छु भन्ने एकाध सुनिन थालेको छ । मेरो पालोमा मेरो लागि मैले नै गर्ने हो भन्ने लेभलको समाजको विकास नभएसम्म बीमाको लागि यो अवरोधको पाटो हो । कोरोनाको बेलामा हामीलाई थुप्रै ग्राहकहरुले लकडाउन भयो तर बीमा जसरी नै गर्दिनुपर्यो भनेर कल गर्नुहुन्थ्यो । हामीले त्यतिखेर धेरैलाई बीमा गरायौं । त्यसैले जब जोखिम डर र चुनौती बढ्छ, त्यतिबेला मान्छेलाई बीमाको आवश्यकता महसुस हुन्छ । अहिले पनि एमबीए पढ्ने छोराछोरीले मलाई बाआमाको सम्पति छँदैछ छ भनेर भविष्यमा जोखिम देख्दैनन् । यो बीमा कम्पनीको लागि अवरोध हो । जीवन बीमा बजार विकासका बाधाहरू के-के हुन् ? बीमा मलाई आवश्यक छ भनेर बुझाउन नसक्नु नै जीवन बीमा बजार विकासको बाधा हो । म र मेरो परिवारलाई केही हुन्न भन्ने ढुक्कको बुझाइ हामीमा छ । यदि केही भइहाले त्यतिबेला नै ‘देखा जाएगा’ भनेर अगाडि बढ्ने सोच छ । मलाई पर्दा आर्थिक सहयोग कसैले गर्दैन भन्ने सोचको विकास र भविष्यमा आईपर्ने विपत्मा सहयोग चाहिन्छ भनेर बीमा गर्ने संस्कारको विकास जरुरी छ । यसमा मुख्य काम जनचेतना वृद्धि नै हो । सरकारको प्राथमिकतामा बीमा पर्न सकेको छैन । अहिले हामीलाई कमीको महसुस नभएर यसको महत्व कम हुन गएको हो । बीमाको कमी महसुस हुनको लागि कुनै कुनै घटना हुनुपर्ने र त्यो अवस्थाबाट गुज्रिनुपर्ने हुन्छ । तैपनि बीमा बजार विकासमा यो पटक निकै नै छलाङ मारेको छ । अघिल्लो दशकममा बीमा ७ प्रतिशतको लाइनमा थियो । अहिले आएर ४२ प्रतिशतसम्म पुगेको छ । ७ बाट ४२ भनेको धेरै ठूलो वृद्धि हो । यो दशकमा बीमाको पहुँच व्यापक बढ्यो । बीमा प्राधिकरणले ५७ औं वार्षिकोत्सव मनाइरहँदा कति प्रतिशतसम्म पुग्नुपर्ने थियो, पुग्यो/पुगेन, हामीले गर्नुपर्ने काम गर्याैं/गरेनौं भन्ने एक ठाउँमा छ । यो दशकमा व्यापाक छलाङ मार्न सक्नुमा त्यसमा विभिन्न आयामहरु छन् । बीमा कम्पनीहरूको नयाँ लाइसेन्सले पनि हो । प्रतिस्पर्धात्मक एडभान्टेजले पुरानो नयाँ दुवैलाई दौडाउँछ । बीमा बजार ७ बाट ७२ प्रतिशत पुगेको कुरा गर्नुभयो । पछिल्लो समय त्यो वृद्धिदर रोकिएको छ । यस्तो किन ? यो बेला अर्थतन्त्रको नेचुरल वृद्धि हुन सकेन । विशेष गरी माइक्रो लेभल खलबलियो । तल्लो लेभलको मान्छेको आत्मविश्वास घट्यो । यसले ओभरल इकोनमीको कन्फिडेन्टमा लचकता आयो । बीमामा पनि सबैभन्दा ठूलो नम्बर लघुबीमामा छ । पहिले लघुकर्जा प्रवाहसँगै लघुबीमा पनि हुन्थ्यो । एकै व्यक्तिले ४ वटा/१० वटा वा जति पनि लघुवित्तबाट कर्जा लिन पाइन्थ्यो । हरेक लघुकर्जासँग लघुबीमाको संख्या पनि बढेको थियो । अहिले राष्ट्र बैंकले एउट मात्र माइक्रोफाइनान्सबाट कर्जा लिन पाउने व्यवस्था गरेको छ । यसले गर्दा त्यो नम्बरमा छाँटकाँट भएको छ । दोहोरो बीमामा कमी हुँदा बीमा पहुँच वृद्धिदर स्थीर बनेको हो । अहिलेको वृद्धिलाई अर्गानिक पनि भन्न सकिन्छ । बजारका बाधाहरु पन्छ्याउन र चुनौतीहरू सामना गर्न कसको भूमिका के हुनुपर्छ ? हालसालैको तथ्यांक हेर्ने हो भने नेपालमा प्रत्येक वर्ष औषधी उपचारको कारणले ५ लाख नेपालीहरू गरिबीको रेखामुनि झरिरहेका छन् । एउटा मान्छेलाई औषधी उपचार गर्नुपर्यो भने उपचारको क्रममा घरखेत नै जान्छ । औषधी उपचारले मान्छेलाई अब घरमा नभएर अस्पतालमै मर्नुपर्छ । अस्पतालमा मर्दा ५/१० लाख खर्च भइहाल्छ । जसले गर्दा हाम्रो खर्च बढ्यो । यसैले बीमा अति आवश्यक हो । बीमामा देखिएका बाधाहरू पन्छाउन हामी सबैले मिलेर काम गर्नुपर्छ । सबैले बीमाको महत्त्व जनचेतना फैलाउनुपर्छ । समाजमा एउटा गरिब मान्छेले अथवा घटना घटेको मान्छेले बीमा गरेको थियो या थिएन भनेर हामी सबै चनाखो बस्नुपर्छ । बीमा नगरेको कारणले कस्तो असर परेको छ त्यो पक्ष हेर्नुपर्छ । त्यस्तै बीमाको महत्व के छ भनेर स्कुल तहदेखि पढाउन थाल्नुपर्यो । सरकारले पनि बीमालाई प्राथमिकीकरण गर्दै लैजानुपर्यो । बीमा कम्पनीले पनि जनचेतनाको लागि विभिन्न कार्यक्रम लिएर गाउँगाउँमा जानुपर्छ । पछिल्लो एक दशकको तथ्यांक केलाएर हेर्दा कम्पनीहरूको व्यवसाय (प्रिमियम) जुन हिसाबले विस्तार हुँदै गएको छ त्यसअनुसार नाफा कमाउन सकेका छैनन् । नाफामा सुधार गर्न नसक्नुका प्रमुख कारण के हुन् ? पछिल्लो समय नाफालाई रेगुलेटरी हिसाबले प्रोभिजन गर्नुपर्ने र कम्पनीलाई बलियो बनाउनको लागि एकाउन्टिङ मोडल बन्यो । पहिले एनएफआरएस थिएन, अहिले छ । एनएफआरएपछि अहिले एनएफआरएस १७ मा जाँदैछ । बैंकिङमा पनि एनएफआरएस ९ लागू भयो । त्यो कारणले कम्पनीलाई रिर्जभ बढी गर्नुपर्यो । अन्तर्राष्ट्रिय रूपमा पनि रिजर्भ बढाउनुपर्ने कुरा आयो । नियामकीय आवश्यकता र अन्य कुराहरूले गर्दा व्यवसाय वृद्धि भए जसरी नाफामा सुधार हुन नसकेको हो । यसबाहेक पुँजी वृद्धिले पनि नाफाको प्रतिशत कम भएको हो । कम्पनीहरूको संख्यात्मक वृद्धिले पनि नाफामा असर गरेको छ । नाफामा सुधार कहिले आउँछ ? सुधार तुरुन्तै देखिँदैन । हाम्रो स्थिर अर्थतन्त्रदेखि लिएर सबै कुराले प्रभाव पारेको छ । दुई वर्षको अन्तरालमा बैंकको ब्याजदर १३ प्रतिशतबाट ३ प्रतिशतमा झरेको छ । छिमेकी देशमा यति धेरै घटबढ छैन । हाम्रोमा एउटा मान्छेले योजना बनाएर हिँड्न सक्ने अवस्था नै रहेन । मैले प्रडक्ट बनाउँदा ब्याजदरको एजम्सन लिएर हिँड्नुपर्छ, कति लिएर हिँड्ने ? योजना गर्न नै नसक्ने अवस्थाको अर्थतन्त्रले हामीलाई गाह्रो भएको छ । कम्पनीको आन्तरिक कारणले भन्दा बढी बाह्य कारणले नाफामा असर गरेको छ । बीमा कम्पनीहरूको नाफा अथवा आम्दानीमा बैंकको निर्भरता घटाउनेगरी लगानीका अन्य ढोकाहरू खुला गर्ने कुरामा र अन्य क्षेत्रमा लगानी बढाउने कुरामा कम्पनीहरूले कति गृहकार्य गरेका छन् ? हामीले उपकरण खोज्ने हो । एउटा बैंकभन्दा भएर बाहिर गएर प्रत्यक्ष लगानी गर्ने हो । प्रत्यक्ष लगानी गर्नको लागि सेक्टर चुन्ने काम हामीहरुले गरिरका छाैं । बाहिर भारत,मलेसिया, सिंगापुर, पाकिस्तानजस्ता देशमा हेर्ने हो भने बैंकको डिपोजिटमा उनीहरु त्यति लाग्दैनन् । उनीहरू बैंकभन्दा बढी सरकारी बन्डमा जान्छन् । हामी रिस्क म्यानेजमेन्टमा एक्सपोर्ट छौं । बैंकको रिस्क पनि हामीकहाँ हुन्छ । ‘क्यास इन ट्रान्जटिट’ देखि लिएर कस्टुमरसम्मको रिस्क हामीकहाँ नै हुन्छ । हामीले अरूको जोखिम लिएर व्यवस्थापन गर्ने हो । रिटर्न निश्चित नभएको उपकरणमा धेरै जानुहुन्न । भर्खरै एक जीवन बीमा कम्पनीले इन्भेष्टमेन्ट कम्पनी सुरु गर्याैं । केही समयअघि निर्जीवन बीमा कम्पनीले हाइड्रोपावर परियोजना प्रक्रिया अगाडि बढाएको थियो । यस किसिमको अभ्यासहरूको वृद्धि कत्तिको छ ? हामीमध्ये कसैले इन्भेष्टमेन्ट कम्पनी, कसैले प्रत्यक्ष लगानी, केही कम्पनीले एयरलाइन्समा मूख्य लगानीको क्षेत्रको रुपमा लिएका छन् । तर त्यो ५० अर्बको एक अर्बमात्रै हो । २ सय अर्बको कम्पनीमा ५ अर्बको इन्भेष्टमेन्ट कम्पनी हो । यो पाइ साउथ एसियामै हेर्नुभयो भने भारत, बंगलादेश, पाकिस्तानलगायत देशको ७० देखि ८० लगानी सरकारी बन्डमा छ । सबै देशहरू सरकारी बन्डमै जाने हो । ५ देखि १० प्रतिशत मात्रै अन्य क्षेत्रमा छ । संसारभरिकै अभ्यास हेर्ने हो भने अरु सेक्टरमा जाने अभ्यास छैन । हामीले सरकारलाई भन्दै आएका छौं- हामीलाई उपकरण ल्याइदेऊ हामी पैसा दिन्छौं । बाह्य ऋण लिनुभन्दा आन्तारिक ऋण लेउ र हामीसँग जति पनि पैसा छ भन्दै आएका छौँ । भारतले राजमार्ग बनाउनको लागि एलआइसीको पैसा लगाएका छन् । एयरपोर्ट बनाउन लगाएका छन् । हामी मुद्दती उपकरणमा जाने हो । आजको मितिमा गाउँ गाउँमा गएर छरिएर रहेका इनफर्मल पैसालाई फर्मलमा ल्याउँछौँ । त्यही पैसा लगानी गर्नुस् भनेका छौं । आजको दिनमा हाम्रो सबैभन्दा बढी फोकस बैंकमा छ, त्यसलाई घटाएर सरकारी बन्डमा दिने भनिरहेका छौं । अहिले धेरै साथीहरू इमर्जिङ सेक्टर, एयरलाइन्स, हाइड्रो, होटलतिर छन् । बीमा कम्पनीहरूले गरेका प्रशंसनीय कामहरू के- के हुन् ? हामीले दाबी भुक्तानीलाई इफिसेन्सी बनाएका छौं । दाबी बैंक खाताबाटै भक्तानी गर्ने र त्यो पनि शाखा कार्यालयबाटै सेवा दिने प्रयास गरेका छौं । जसले गर्दा दाबी भुक्तानी या पोलिसी लोनको लागि केन्द्रीय कार्यालय गएर अप्लाई गर्न सक्ने मेकानिजम भइसकेको छ । हामीले क्लेम र पोलिसी खरिदलाई पुरै डिजिटलाइज्ड गर्दै एडभान्समा लानको लागि काम गरिरहेका छौं । वान विन्डो फाइनान्सियल सर्भिस (एकद्वार वित्तीय सेवा) दिने तयारी गरिरेका छौं । केही कम्पनीहरूले यस्तो काम सुरु गरिसकेका छन् । यस्तो अभ्यास युरोपतिर छ । एकद्वार वित्तीय सेवा बीमा कम्पनीहरूबाटै लिन सकिने हो कि के हो ? बीमा कम्पनीहरू भित्रबाट भन्दा पनि पनि छुट्टै फाइनान्सियल कम्पनीका आउलेटहरू हुन्छन् । त्यहाँ व्यक्तिलाई आवश्यक बीमासँग सम्बन्धित सबै सेवाहरू उपलब्ध हुनेछन् । विदेशतिर फाइनान्सियल एडभाइजर भनेर तोकेको हुन्छ, हामीकहाँ अभिकर्ता भनेर मात्रै छ । कतिको बीमा गर्ने, कतिको सुन किन्ने, सेयर कारोबार गर्ने भनेर व्यक्तिको आम्दानी हेरेर फाइनान्सियल एडभाइज गर्ने युनिट हो । त्यस्तो आउटलेट खुल्ने तयारी गर्दैछौं । त्यसमा एपमार्फत पनि सेल्फ प्लानिङ गर्ने गरी बनेको हुन्छ । त्यहाँबाट एकद्वार प्रणालीमा काम गर्नुपर्छ भन्ने नै हाम्रो अवधारणा हो । त्यसको लागि हामीले प्राधिकरणमा पनि घच्चघचाइरहेका छौं । बीमा क्षेत्रलाई विश्वसनीय बनाउन ग्राहकले मागेको सेवा दिन सक्नुपर्छ । अहिलेको अवस्थामा दाबी भुक्तानी प्रक्रिया झन्झटिलो छ । त्यसलाई न्यूनीकरण गर्ने प्रयास गरेका छौं । बीमा किन्ने र सेवा लिने बेलामा प्रक्रिया अलि झन्झटिलो हो । बीचमा कुनै समस्या छैन । अब बीमा गर्ने बेलामा थोरैभन्दा थोरै काजजात राष्ट्रिय परिचय पत्रबाटै खोल्न मिल्ने व्यवस्था गर्नुपर्छ । बाँकी काजजात पञ्चिीकरणबाट लिन सकिन्छ । त्यहाँ व्यक्तिको सबै काजजात सक्कली हुने भएकाले यदि बीमा गर्ने बेला गलत पाइएमा त्यति बेलै सच्याउन सके पछि झन्झटमुक्त हुन सकिन्छ । बीमा पोलिसीको सरेण्डर किन बढिरहेको छ ? यसमा दुई/तीन कारणहरू छन् । एउटा कारण अर्थतन्त्रको अवस्थाअनुसार हुन्छ । सहकारीमा संकट आयो, समस्या आउँदा थुप्रै बचतकर्ताको लगानी डुब्यो । उनीहरुले आवश्यक पर्दा झिकेर चलाउन पाइन्छ भनेर राखेको पैसा झिक्न पाएनन् । देशको अर्थतन्त्र विभिन्न हिसाबले सुस्त छ । जसले गर्दा कयौंको रोजगारीमा असर पुगेको छ । आर्थिक अवस्था संकुचित हुँदै गएपछि डिपोजिट राखेको पैसा झिक्न पाए हुन्थ्यो भन्ने हुन्छ । पोलिसी पनि बैंकमा राखिएको डिपोजिट जस्तै हो, जुन झिक्न पाउने अधिकार छ । बीमितले यही पैसा आफ्नो आवश्यकता चलाउन प्रयोग गरे । विगत केही वर्षयता अर्थतन्त्रलाई असर पार्ने गतिविधि एकपछि अर्को भयो । नाकाबन्दी, कोरोनाले अर्थतन्त्रलाई ठूलो धक्का पुर्यायो । त्यो बेला कयौंको आम्दानीका स्रोतहरू खुम्चिन पुगे । त्यसपछि पनि हामी आर्थिक हिसाबले दौडिन सकेनौं । त्यस्तै निरन्तरता दिन नसकने अवस्थामा पनि मान्छेले पोलिसी सरेण्डर गर्छन् । पोलिसी सरेण्डर गर्ने मुख्यतयाः यी दुई प्रमुख कारण हुन् । आर्थिक संकुचनको अवस्थामा यस्तो गतिविधिलाई निरन्तर फेनोमेनोको रुपमा लिनुपर्छ । अघिल्ला वर्षहरुको सरेण्डर प्रतिशत अहिलेकोमा तुलना गर्दा आत्तिहाल्नुपर्ने अवस्था छैन । सरेण्डर नियमित चल्ने प्रक्रिया हो । स्वास्थ्य, कोरोना र कृषि बीमा लगायत विभिन्न क्षेत्रमा बीमा दावी भुक्तानी विवाद छ, अड्किएको छ । यसले बजारमा कस्तो असर पारेको छ ? समाधानका लागि तपाईंका सुझाव के छन् ? अवश्य नकारात्मक असर परेको छ । यी तीनवटै बीमामा सरकार जोडिन्छ । दीर्घकालिनमा जोखिमलाई कभर गर्ने यस्तो क्षेत्रमा सरकारले गम्भीर हुनुपर्ने थियो, त्यो हुन नसक्दा समस्या सिर्जना भएको हो । स्वास्थ्य बीमा, कोरोना, कृषि बीमामा जुन खालको दाबी भुक्तानी विवाद छ यसले गर्दा बीमितले सबै बीमा कम्पनीलाई एउटै डालोमा राखेर हेर्न थालियो । सबै बीमा कम्पनीले भुक्तानी दिँदैन भन्ने भ्रम परेको छ । त्यसलाई हामीले विस्तारै चिर्दै अघि बढिरहेका छौँ । सरकारले स्वास्थ्य बीमा धान्न नसक्ने कुरा गरिरहेको छ । कृषि बीमा पनि ८० प्रतिशत अनुदान भनेको छ तर धान्न सक्ने अवस्थामा छैन । कृषि बीमा बीचमा कम्पनीहरूले बन्दसमेत गरे । कोरोना बीमाको कुरा गर्ने हो भने गर्न नहुने बीमा हो । बीमाको सिद्धान्तमा पनि महामारीको बीमा हुँदैन भनिएको छ । तर सरकारले नयाँ प्रयोग गरे जसको पेनाल्टी सरकार आफैले भोगिरहेको छ, हामीले पनि भोगिरहेका छौं । सरकारले धान्न नसक्ने कुरामा विस्तारै निजी क्षेत्रलाई हस्तान्तरण गर्नुपर्छ । सरकारले अब बाँकी भुक्तानी छिट्टै तिनुपर्यो । कृषि बीमालाई पनि यथार्थपरक बनाउनुपर्यो । दिन सक्ने जति मात्रै अनुदान दिनुपर्यो । दिन नसक्ने तर दिन्छु भनेर विश्वास गुम्ने कुरामा सरकारले सोच्नुपर्छ । सरकारको विश्वास गुम्दाको असर स्वयं सरकार र अन्य बीमा कम्पनहरु पनि प्रभावित हुने भएकाले त्यसतर्फ गम्भीर हुनुपर्यो । सेयर मार्केटमा बीमा कम्पनीको क्रेज घटेको हो ? समग्रमा सेयर मार्केटमा बीमा कम्पनीहरूको पर्फमेन्सअनुसारको इन्डिकेटर छ । अहिले बीमा कम्पनीहरूको लागि प्राधिकरणले जोखिममा आधारित पुँजी लागू गरिसकेको छ । आवश्यक पुँजीभन्दा हाम्रो अवस्था राम्रो छ । अझ भनौं हामी ओभर क्यापिटलाइज्ड (अधिक पुँजी वृद्धि) भएका छौं । हाम्रो सोलभेन्सी नै २३४ प्रतिशत पुगेको छ । आवश्यकता १५० प्रतिशत मात्रै हो । आवश्यक पुँजीभन्दा हामी दोब्बरमा छौं । अधिक पुँजी वृद्धि भइसकेपछि त्यसलाई सर्भ गर्न नाफामा कमजोर हुनेबित्तिकै त्यसको प्रभाव बजारमा देखिन्छ । त्यसैले हामीले यसको बारेमा नियामक निकायले गम्भीर भएर हेर्न र पुँजी कति गर्दा ठीक हुन्छ भनेर हेर्नुपर्ने हुन्छ । किनभने अधिक पुँजी वृद्धिको असर कहिल्यै राम्रो होइन । यसको असर कम्पनी र ग्राहकलाई पर्छ । बीमाको विश्व बजार र नेपालको बजार विकासको तुलना गर्दा फरक के–के पाइन्छ ? विश्व बीमा बजार हामी भन्दा अलि अगाडि बढिसकेको छ । हाम्रा प्रडक्टहरू अहिले पनि परम्परागत नै छ । जोखिममा आधारित भन्दा पनि वचत सेन्सिटिम प्रोडक्ट बेचिरहेका छौं । जस्तो मैले बोनस कति पाउने, म्याचुरिटीमा कति पाउँछु भन्नेमा केन्द्रित प्रोडक्ट छ । ग्राहकको रुची पनि त्यसमै भएको हुँदा हामीले त्यसलाई नै फोकस गर्दै आएका छौं । विकासित मुलुकहरूमा जोखिममा आधारित प्रडक्टहरू बेचिन्छ । थोरै पैसामा जोखिम तिर्ने । उनीहरूले बचतमा मलाई केही चाहिँदैन तर जोखिम कभर गरिदेऊ भनेर बीमा प्रडक्ट किन्छन् । हामी अहिले पनि बचतमै छौं तर विकसित मुलुक सुरक्षामा गइसकेका छन् । सुरक्षापछिको बजार प्रिभेन्सन हो । विकसित मुलुकले प्रिभेन्सन प्रोडक्ट बेच्न थालिसकेका छन् ।

सरकार संलग्न बीमामा नै बेइमानी

काठमाडाैं । सरकारले नै सञ्चालनमा ल्याएका तीन प्रमुख बीमा कार्यक्रम हुन्- स्वास्थ्य, कोरोना र कृषि बीमा । यी तीनै कार्यक्रम सरकारले जुन महत्त्वाकांक्षीका साथ सुरु गर्यो त्यसले सेवाग्राही लाभान्वितभन्दा पनि ठगिने अवस्था सिर्जना भयो । यी तीनवटा बीमा कार्यक्रमकै कारण सरकार नै आलोचित र विवादित बन्ने अवस्था सिर्जना भयो । आवश्यक अध्ययन र अनुसन्धान तथा पर्याप्त गृहकार्य नगरिकनै सस्तो लोकप्रियताका लागि सुरु गरेका यी कार्यक्रम असफल मात्रै भएनन्, यसले बीमा उद्योगमा बीमाप्रतिको विश्वाससमेत घटाएको छ । यी कार्यक्रमकै कारण समग्र बीमा बजारले ठूलो बदनामीसमेत खेप्नु पर्यो । सरकारले ल्याएका यी तीन कार्यक्रम जनतालक्षित भएपनि लक्षित वर्गलाई यसले लाभ दिन सकेन । आर्थिक अभावकै कारण स्वास्थ्य सेवा सुविधाबाट बन्चित हुनु नपरोस् भन्दै सर्वसुलभ रूपमा गुणस्तरीय सेवा प्रदान गर्ने उद्देश्यसहित सुरु भएको स्वास्थ्य बीमा कार्यक्रम अहिले भद्रगोल अवस्थामा सञ्चालन भइरहेको छ । २०७२ सालबाट सुरु भएको यो बीमा कार्यक्रमलाई स्वास्थ्य बीमा बोर्डले सञ्चालन गरिरहेको छ । स्वास्थ्य बीमा बोर्डले सार्वजनिक गरेको प्रतिवेदनअनुसार आर्थिक वर्ष २०८०/८१ सम्ममा ८२ लाखभन्दा बढी बीमित यसमा आवद्ध भइसकेका छन् । जुन कुल जनसंख्याको २८ प्रतिशत हो । कुल जनसंख्याको २८ प्रतिशत नागरिकले स्वास्थ्य बीमा सेवा लिँदै आए पनि बील भुक्तानीमा अस्पतालले सकस भोग्दै आएका छन् । दैनिक ठूलो संख्यामा दाबी पर्ने तर भुक्तानी हुन बाँकी रकम बढ्दै गएपछि सरकारलाई रकम जुटाउन समस्या हुँदै आएको छ । स्वास्थ्य बीमा बोर्डको प्रतिवेदनअनुसार आव २०८०/८१ सम्ममा ४५४ वटा सेवाप्रदायक स्वास्थ्य संस्था सूचीकृत छन् । जसमध्ये सबैभन्दा बढी ३९४ निजी स्वास्थ्य संस्था र २६ सामुदायिक सेवा प्रदायक स्वास्थ्य संस्था छन् । प्रतिवेदनअनुसार स्वास्थ्य बीमामा आबद्ध बीमितभन्दा बढी ९७ लाख ४ हजार ३७८ दाबी संख्या परेको छ । बोर्डका अनुसार सरकारले सेवा प्रदायक संस्थाहरूलाई भुक्तानी गर्ने रकम पनि बढ्दै गएको छ । आव २०८१/८२ को वैशाखसम्ममा बीमा सेवा प्रदायक अस्पतालहरूलाई अझै १४ अर्ब रुपैयाँजति भुक्तानी गर्न बाँकी छ । बोर्डको स्वास्थ्य बीमा कोषमा पर्याप्त बजेट नहुँदा सेवा प्रदायकलाई समयमै भुक्तानी दिनमा चुनौती भएको बोर्डका सूचना अधिकारी विकेश मल्ल बताउँछन् । सेवा प्रदायक अस्पतालहरुललाई स्वास्थ्य बीमाबापतको रकम छिटोभन्दा छिटो भुक्तानी दिनको लागि बोर्डले स्वास्थ्य मन्त्रालय, अर्थमन्त्रायसँग निरन्तर छलफल गरिरहेको उनको भनाइ छ । ‘स्वास्थ्य बीमा कार्यक्रमको लागि राज्यले दिने अनुदान थप्दै जानुपर्ने सुझाव दिएका छौं, आगामी बजेटमा सम्बोधन हुन्छ भन्ने हाम्रो अपेक्षा छ,’ उनले भने । कोरोना बीमाको अझै हुन सकेन भुक्तानी विश्व महामारीको रूपमा फैलिएको कोरोना भाइरसको असर नेपालमा पनि देखिँदै गएपछि नेपाल बीमा प्राधिकरणले कोरोना बीमा गर्ने भन्ने सुझाव अर्थमन्त्रालयमा राख्यो । त्यतिबेला बीमा प्राधिकरण र बीमा कम्पनीहरूले महामारीको बीमा गर्ने कामलाई सरकारले समेत साथ दियो । सुरुमा ६०० रुपैयाँ बुझाएपछि १ लाख रुपैयाँ बीमा भुक्तानी पाउने गरी कम्पनीहरूले राम्रै प्रचारप्रसार गरे । धेरैले त्यसअनुसार बीमा गर्दै गए । विसं २०७६ सालको अन्त्यदेखि नेपालमा फैलन सुरु गरेको कोरोना बीमाको बीमालेख २०७७ वैशाख ७ देखि जारी गरिएको थियो । आव २०७७/७८ को बजेट वक्तव्यमार्फत सरकारले कोरोना बिमामा ५० प्रतिशत अनुदान दिने र निजामती कर्मचारीको निःशुल्क कोरोना बीमा गर्ने घोषणा गर्यो । त्यसअनुसार सामान्य नागरिक मात्रै नभएर सरकारी कर्मचारीले पनि कोरोना बीमा गरे । विस्तारै नेपालमा पनि कोरोना महामारीको असर उच्च रूपमा बढ्दै गयो । धेरैमा कोरोना संक्रमण देखिन थाल्यो । त्यहीअनुसार बीमा कम्पनीमा कोरोना बीमाको दाबी बढ्दै गयो । पछि थेग्नै नसक्ने भएपछि कार्यक्रम स्थगित नै भयो । कोरोना लागेका बिरामीलाई सरकारी खर्चमा उपचार गरिदिने र बीमा बापतको रकम नगद नै दिने नीति सरकारले लियो । जबकि बीमितको उपचार गरेबापत लाग्ने रकम सोही बीमाको रकमबाट कटौती गर्नुपर्ने थियो । यही कारण २०७७ देखि जारी भएको कोरोना बीमाको दाबी भुक्तानी रकम अझैसम्म बीमितले पाउन सकेका छैनन् । अर्थमन्त्रालयको तथ्यांकअनुसार कोरोना बीमा दाबी भुक्तानीमा अझै ११ अर्बभन्दा बढी भुक्तानी हुन बाँकी छ । तथ्यांकअनुसार १ लाख २९ हजार ४६४ जनाले कोरोना बीमाबापतकाे रकम भुक्तानी पाउन सकेका छैनन् । कोरोना बीमा मापदण्ड, २०७७ को अनुसूची ७ मा बीमाको दायित्व भुक्तानी गर्ने जिम्मेवारी १ अर्ब रुपैयाँसम्मको सम्बन्धित बीमा कम्पनी, १ देखि २ अर्बसम्मको पुनर्बीमा कम्पनी, साढे २ अर्ब महाविपत्ति पुल, ३ अर्बसम्म बीमा प्राधिकरण र त्यो भन्दा माथि नेपाल सरकारले बेहोर्ने उल्लेख छ । उक्त मापदण्डअनुसार बीमा कम्पनीहरूले आफ्नो दायित्व पूरा गरिसकेका छन् । कोरोना बीमालेखअन्तर्गत १७ लाख ५८ हजार ३४३ जनाले बीमा गराएका थिए । जसमध्ये एक लाख ६५ हजार ५९ जनाले भुक्तानीको माग गरेका थिए । उक्त मागअनुसार नेपाल सरकार, नेपाल बीमा प्राधिकरण, नेपाल पुनर्बीमा कम्पनी र अन्य निर्जीवन बीमा कम्पनीहरूले १५ अर्ब ८२ करोड २१ लाख भुक्तानी दिनुपर्ने थियो । उक्त रकममध्ये ३ अर्ब ५० करोड रुपैयाँ प्राधिकरण, पुनर्बीमा र निर्जीवन बीमा कम्पनीहरूको थियो । बाँकी १२ अर्ब ३२ करोड बराबर नेपाल सरकारको दायित्वमा थियो । सरकारले आफ्नो दायित्वमा पर्ने रकममध्ये एक अर्ब भुक्तानी गरेको छ । अझै ११ अर्ब ३२ करोड रुपैयाँ भुक्तानी हुन बाँकी नै छ । बाँकी रकम भुक्तानीको लागि अहिले अदालतमा विचाराधीन अवस्थामा छ । कोरोना बीमामा पनि सरकार विवादित मात्रै होइन बदनामी समेत बेहोर्नु परेको छ । कृषि बीमामा किसानकै छैन आकर्षण कृषि बीमाा कार्यक्रम सुरु भएको एक दशक बितिसक्दा पनि कृषकहरूको सहभागिता न्यून छ । वास्तविक किसान बीमामा जोडिन सकेका छैनन् । जोडिएका किसानले समयमै भुक्तानी नपाउँदा किसानहरुको बीमाप्रतिको विश्वास गुम्दै गएको छ । सरकारले निर्वाहमुखी कृषिबाट व्यावसायिक कृषितर्फ आकर्षित गर्न र कृषि क्षेत्रको जोखिमलाई न्यूनीकरण गर्ने उद्देश्यका साथ विंस २०६९ सालबाट कृषि बीमा कार्यक्रम सुरु गरेको थियो । कृषकलाई कृषि बीमातर्फ आकर्षित गर्न सरकारले विसं २०७० सालदेखि कृषि बीमाको शुल्कमा ५० प्रतिशत अनुदानको व्यवस्था गरेको थियो । आव २०७८/७९ मा सो वृद्धि गरेर ८० प्रतिशत पुर्याइयो । यो व्यवस्थालाई संशोधन गर्दै सरकारले २०८१ कात्तिकबाट लागू हुने गरेर अनुदान घटाएको छ । नयाँ व्यवस्थाअनुसार सीमा तोकेर ५० देखि ८० प्रतिशतसम्म अनुदान पाउने व्यवस्था गरेको छ । सरकारले कृषिमा अनुदान घटाउने, समयमै अनुदानबापतको रकम उपलब्ध नगराउनेलगायत कारणले कृषि बीमामा किसानको आकर्षण घट्दै गएको सरकोकारवालाहरू बताउँछन् । कृषि बीमाबारे किसानलाई राम्रोसँग बुझाउन नसक्नु र प्रचारप्रसारको कमीले किसानहरू जोडिन सकेका छैनन् । जसले गर्दा सरकारले सुरु गरेको यो कार्यक्रमबाट न किसानले लाभ लिन सकेका छन् नत सरकारले नै उपलब्धि हासिल गर्न सकेको छ । अनुदानबापतको रकम भुक्तानीमा ढिलाइ हुँदा बीमा कम्पनीहरूले बीचमा कृषि बीमा कार्यक्रम बन्द नै गरेको थियो । अहिले पुनः सुरु भए पनि बीमितको आकर्षण न्यून छ । विनियोजन भन्दा दायित्व बढी हुँदा हरेक वर्ष भुक्तानी सर्दै गएको छ । महालेखापरीक्षक कार्यालयको ६२ औं वार्षिक प्रतिवेदनअनुसार आव २०८०/८१ मा १४ बीमा कम्पनीमा ३२ हजार ५६६ बीमालेखबाट १ अर्ब ७० करोड ७ लाख बीमा दाबी माग भएको छ । अघिल्लो वर्षको बीमादाबी भुक्तानीसमेत गरी यो वर्ष १ अर्ब ४८ करोड ४३ लाख भुक्तानी भइसकेको छ । प्रतिवेदनअनुसार आव २०८०/८१ मा ३७ करोड रुपैयाँ भुक्तानी बाँकी थियो । कृषि तथा पशुपन्छी विकास मन्त्रालयका वरिष्ठ कृषि अर्थविज्ञ एवं सूचना अधिकारी महानन्द जोशी चालु आवमा कृषि बीमा अनुदानतर्फ ८० करोड रुपैयाँ भुक्तानी भइसकेको छ । यो असार मसान्तसम्ममा थप डेढ अर्ब भुक्तानी गर्ने तयारी भइरहेको उनले बताए । यो आवमा कति भुक्तानी हुन बाँकी छ भन्ने यकिन तथ्यांक उनीसँग पनि छैन । उनका अनुसार बीमा कम्पनीहरू र कृषि विभागबाट भुक्तानी रकमको विवरण आउन बाँकी छ । बीमा विज्ञ रामेश्वर श्रेष्ठ सरकारले ल्याएका बीमा कार्यक्रम विवादित बन्दा त्यसको असर समग्र बीमा कम्पनीले भोग्नुपरेको बताउँछन् । सामान्य जनतालाई कुन बीमा र कुन कम्पनीमा गरेभन्दा पनि समयमै दाबी भुक्तानी बढी महत्त्वपूर्ण हुन्छ । तर समयमै भुक्तानी नहुँदा बीमितको नजरमा सबै बीमा कम्पनी खत्तम भनेर एउटै डालोमा हालेर हेर्न थालेको बुझाइ उनको छ । सरकारले ल्याएका बीमा कार्यक्रम र केही कम्पनीहरूको बदमासीका कारण राम्रो गरिरहेका कम्पनीलाई काम गर्न गाह्रो भएको उनी सुनाउँछन् । श्रेष्ठ सरकारले सञ्चालन गरिरहेको स्वास्थ्य बीमा कार्यक्रम आफैमा धेरै राम्रो कार्यक्रम भएपनि दाबी भुक्तानीकै कारणले समस्या सिर्जना हुन गएको धारणा राख्छन् । स्वास्थ्य बीमा कार्यक्रममा सरकारको होमवर्क नपुगेको उनको तर्क छ । नेपालमा बीमाको लागि नेपाल बीमा प्राधिकरण हुँदा हुँदै स्वास्थ्य बीमा बोर्ड स्थापना गरेर त्यसमार्फत स्वास्थ्य बीमा गर्नु आवश्यक नभएको उनको धारणा छ । बीमा प्राधिकरणकै सुपरभिजन तथा मोनिटरिङमा बीमा गरेको भए यो समस्या नै नआउने उनको तर्क छ । ३५ सयमा एक लाखको उपचार कति ठीक हो वा होइन त्यसको समीक्षा गर्नुपर्ने सुझाव उनको छ । बीमा प्राधिकरणले स्वास्थ्य बीमाको जिम्मेवारी लिएको भए प्रिमियमदेखि पेमेन्ट सिस्टम ठीक हो कि होइन भनेर एक्चुरियल मूल्यांकन हुने र यसले सरकारलाई नै सहज हुने धारणा उनको छ । स्वास्थ्य बीमा मात्रै नभएर अन्य बीमा कार्यक्रममा पनि सरकारले यसरी नै सोच्नुपर्ने उनको राय छ । बीमा विज्ञ रविन्द्र घिमिरे बीमाको आधारभूत सिद्धान्तमै महामारीको बीमा रिकभर नहुने भनिएको हँदा सरकारले यो बीमा सुचारु गर्नु नै गलत भएको बुझाइ राख्छन् । ‘बीमाको आधारभूत सिद्धान्तले नै महामारी रोगको बीमा कभर नै हुँदैन भन्छ । तर, सरकारले कोरोना लाग्नसाथै पैसा दिने भनेर सस्तो लोकप्रियताको लागि दुर भिजन नराखीकनै कार्यक्रम सुरु गर्यो । जसको भुक्तानी आजको दिनसम्म चुक्ता हुन सकेको छैन,’ उनले भने । स्वास्थ्य बीमा निम्न वर्गको लागि अतिआवश्यक बीमा भएकाले यसलाई निरन्तरता दिनुपर्ने उनी बताउँछन् । ‘सामान्य नागरिकले ठूलो खर्च गरेर स्वास्थ्य सेवा लिन सक्दैनन् । बीमा भयो भने उहाँहरूलाई त्यसले धेरै राहत मिल्छ, त्यसैले यसलाई बन्द गर्नुभन्दा सरकारले नयाँ ढंगबाट सोचेर अघि बढाउनुपर्ने देखिन्छ,’ घिमिरेले भने । सरकार आफैले ल्याएका बीमा कार्यक्रममा सिरियस नबन्दा बीमा प्रति सर्वसाधारणको विश्वास गुम्दै गएको बीमा विज्ञहरूको धारणा छ ।

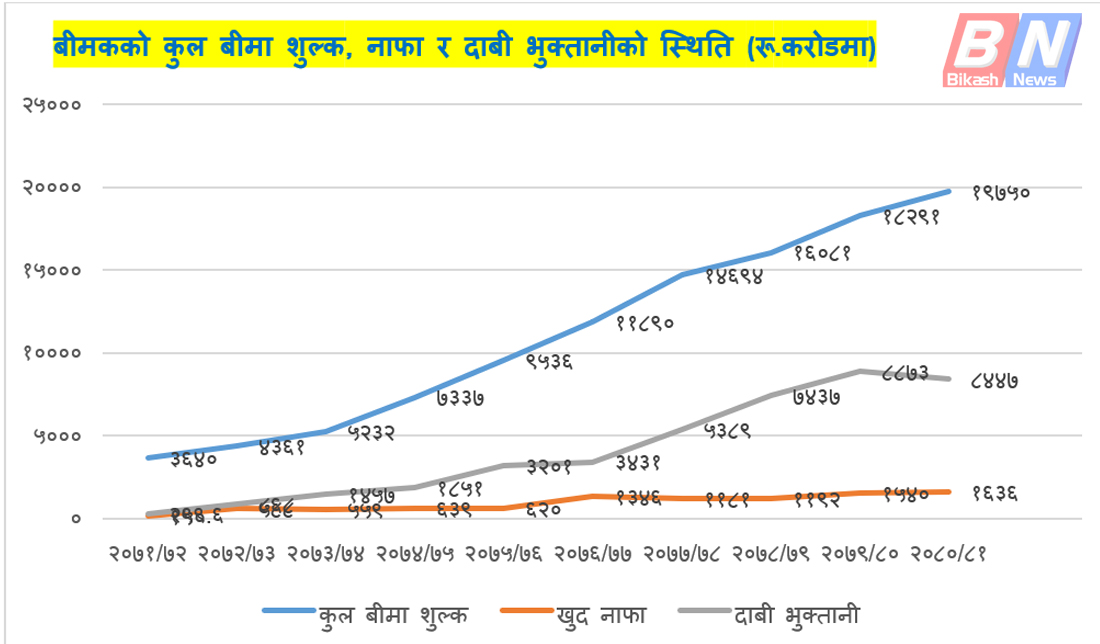

बढ्दो बीमा व्यवसाय, निराशामूलक नाफा

काठमाडौं । पछिल्लो एक दशकमा नेपालका बीमा कम्पनीहरूले उल्लेखनीय रूपले व्यवसाय विस्तार गर्न सफल भएका छन् । कम्पनीहरू मर्जमा गएको कारण पनि कम्पनीको व्यवसायमा वृद्धि देखिएको छ । यो बीचमा नेपाल बीमा प्राधिकरणले बीमा कम्पनीहरूलाई समयसीमा तोकेर पुँजी निर्धारण गर्न निर्देशन दियो । प्राधिकरणकै निर्देशनअनुसार कम्पनीहरूले पुँजी वृद्धिमा जोड दिए, जसको कारण अहिले धेरै कम्पनीहरूले पुँजीको आकार बढाएका हुन् । यस बीचमा बीमा कम्पनीहरूले सहरदेखि ग्रामीण क्षेत्रमा शाखा विस्तार गरेका छन् । त्यस्तै, बढ्दो सूचना र प्रविधिको प्रयोगलाई ध्यानमा राखेर कम्पनीहरूले प्रविधिमैत्री सेवामा जोड दिँदै आएका छन् । यसरी पछिल्लो एक दशकमा बीमा कम्पनीहरूले व्यवसाय विस्तारसँगै विभिन्न क्षेत्रमा जुन ढंगले विस्तार गर्दै अघि बढेका छन्, त्यसअनुरूप अधिकांश बीमा कम्पनीले सोचेअनुरूप नाफा कमाउन सकेका छैनन् । नेपाल बीमा प्राधिकरणको तथ्यांकअनुसार एक दशकमा बीमा कम्पनी (जीवन र निर्जीवन) ले व्यवसाय ४४२ प्रतिशतले विस्तार गर्दै अर्बबाट खर्बमा व्यवसाय गर्न सफल भएका छन् । तथ्यांकअनुसार आर्थिक वर्ष (आव) २०७१/७२ मा बीमा कम्पनीहरूले ३६ अर्ब ४० करोड रुपैयाँ प्रिमियम (कुल बीमा शुल्क) संकलन गरेकोमा आव २०८०/८१ आइपुग्दा १ खर्ब ९७ अर्ब ५० करोड रुपैयाँको व्यवसाय गरेका छन् । कम्पनीहरूले आव २०७२/७३ मा ४३ अर्ब ६१ करोड रुपैयाँ कुल बीमा शुल्क संकलन गरेकोमा आव २०७३/७४ मा ५२ अर्ब ३२ करोड रुपैयाँ व्यवसाय गरेका छन् । त्यस्तै, आव २०७६/७७ मा आइपुग्दा १ खर्ब १८ अर्ब ९० करोड रुपैयाँ कुल बीमा शुल्क संकलन गरेका छन् । त्यसपछि आव २०७७/७८ मा १ खर्ब ४६ अर्ब ९४ करोड, आव २०७८/७९ मा १ खर्ब ६० अर्ब ८१ करोड, आव २०७९/८० मा १ खर्ब ८२ अर्ब ९१ करोड रुपैयाँ बीमा शुल्क संकलन गरेका छन् । पछिल्लो (चालु आवको) तथ्यांक हेर्ने हो भने निर्जीवन बीमा कम्पनीहरूको नाफा गत आवको तुलनामा ५० प्रतिशतभन्दा बढीले घटेको छ । दुई कम्पनी घाटामा समेत छन् । जीवन बीमाकै कुरा गर्ने हो भने चालु आवको तेस्रो त्रैमासमा नाफा सामान्य बढेको छ । कम्पनीहरूले एक दशकमा आर्जन गरेको नाफा गणितीय हिसाबले सन्तोषजनक रूपमा लिन सकिन्छ । आव २०७१/७२ बीमा कम्पनीहरूले १ अर्ब ५० करोड नाफा गरेकोमा आव २०८०/८१ मा १६ अर्ब ३६ करोड रुपैयाँ पुगेको छ । कम्पनीहरूको नाफा अनुपात हेर्न हो भने आव २०७१/७२ मा ४.१२ प्रतिशत थियो भने आव २०८०/८१ मा ८.२८ प्रतिशत पुगेको छ । अंकको आधारमा नाफा दोब्बर देखिएता पनि व्यवसाय विस्तारको तुलनामा भने पर्याप्त नभएको बीमकहरु बताउँछन् । आव २०७३/७४ मा बीमा कम्पनीहरूको नाफामा गिरावट आएको देखिन्छ । उक्त आवमा कम्पनीहरूले ५ अर्ब ५९ करोड नाफा गरेका छन् । जबकि आव २०७२/७३ ५ अर्ब ८८ करोड रुपैयाँ नाफा गरेका थिए । त्यस्तै, आव २०७७/७८ मा पनि नाफा घटेको छ । उक्त आवमा कम्पनीहरूले ११ अर्ब ८१ करोड नाफा गरेका छन् । त्यसभन्दा अघिको आवमा कम्पनीहरूले १३ अर्ब ४६ करोड रुपैयाँ नाफा गरेका थिए । कम्पनीहरूको दाबी भुक्तानीको अवस्था हेर्ने हो भने बढ्दो क्रममै देखिन्छ । व्यवसाय बढेसँगै कम्पनीले बीमितलाई भुक्तानी गर्ने दाबी रकम पनि बढ्दै गएको छ । तथ्यांकअनुसार आव २०७१/७२ मा २ अर्ब ९९ करोड दाबी भुक्तानी गरेकोमा आव २०८०/८१ सम्ममा आइपुग्दा ८४ अर्ब ४७ करोड रुपैयाँ बराबरको रकम दाबी भुक्तानीमा खर्च भएको छ । आव २०७१/७२ देखि आव २०७४/७५ मा दाबी भुक्तानी अनुपात त्यति फरक नदेखिए पनि आव २०७५/७६ मा बढेर ३२ अर्ब १ करोड पुगेको छ । त्यस्तै, आव २०७७/७८ मा दाबी भुक्तानी ५३ अर्ब ८९ करोड पुगेको छ । तथ्यांकअनुसार आव २०७८/७९ मा दाबी भुक्तानी रकम ३८ प्रतिशतले बढेर ७४ अर्ब ३७ करोड पुगेको छ । त्यस्तै, आव २०७९/८० मा ८८ मा आइपुग्दा कम्पनीहरूले ८८अर्ब ७३ करोड रुपैयाँ दाबीबापत् रकम भुक्तानी गरेका छन् । यसकारण हुन सकेन नाफामा सुधार एक दशकमा बीमा कम्पनीहरूको जुन हिसाबले व्यवसाय विस्तार भयो, त्यसअनुरूप प्रतिस्पर्धा पनि बढ्दै गयो । कम्पनीहरूबीच प्रतिस्पर्धा बढेअनुसार कम्पनीहरूलाई लगानीको वातावरण बन्न नसक्दा नाफामा संकुचन हुन गएको बीमा कम्पनीका अधिकारीहरू बताउँछन् । त्यस्तै, लगानीबाट पनि अपेक्षाकृत प्रतिफल प्राप्त गर्न नसक्दा बीमा कम्पनीहरूले सोचेअनुरूप नाफा कमाउन सकेका छैनन् । एशियन लाइफ इन्स्याेरेन्सका नायब प्रमुख कार्यकारी अधिकृत (डीसीईओ) होमबहादुर श्रेष्ठ बीमा कम्पनीहरूको नाफामा संकुचन आउनुका प्रमुख तीन कारण औंल्याउँछन् । उनका अनुसार बीमा कम्पनीको नाफामा लगानीबाट आउने प्रतिफलले प्रत्यक्ष प्रभाव पारेको छ । बीमा कम्पनीले ८० प्रतिशतभन्दा बढी लगानी बैंकको मुद्दती निक्षेपमा लगानी गरेका छन् । पछिल्लो केही वर्षयता बैंकको ब्याजदर निरन्तर घट्दै गएको छ । बैंकको ब्याजदर घटेसँगै लगानीबाट आउने प्रतिफल घटेको र त्यसको प्रत्यक्ष असर नाफामा पुगेको उनले जानकारी दिए । त्यस्तै, दोस्रो कारण- दायित्वको मूल्यांकन (एक्चुरियल भ्यालुएसन) ले बीमा कम्पनीको नाफामा प्रत्यक्ष असर गरेको छ । दायित्वको आकार जति बढ्दै गयो त्यति नाफा घट्दै जाने भएकाले त्यसले पनि असर गरेको डीसीईओ श्रेष्ठको भनाइ छ । त्यस्तै, अर्को कारण हो– फ्युचर बोनस । प्राधिकरणले जीवन बीमा कम्पनीहरूलाई फ्युचर बोनस प्रोभिजन अनिवार्य गरेको छ । उनले भने, ‘जीवन बीमा कम्पनीहरूको फ्युचर प्रोभिजन गर्नुपर्ने हुन्छ, कम्पनीहरूको फ्युचर प्रोभिजन बढ्दै गएको छ । जति फ्युचर प्रोभिजन बढ्दै जान्छ, त्यति नाफा घट्छ । त्यो कारणले पनि नाफामा कमी आएको हो ।’ त्यसबाहेक कम्पनीहरूको खर्च बढेको छ । तर, त्यसअनुसार व्यवसाय नबढ्दा त्यसको असर नाफामा पर्न जाने उनको भनाइ छ । प्रभु इन्स्यारेन्सका अध्यक्ष राजेन्द्र मल्ल बीमा कम्पनीहरू मर्जरमा जाँदा चुक्ता पुँजीसँगै व्यवसायको आकार बढ्दा नाफा घटेको भन्दा पनि सानो देखिएको तर्क राख्छन् । ‘धेरै कम्पनी मर्जमा गए । मर्जरमा गएसँगै उनीहरूको पुँजी ठूलो हुन गयो र व्यवसाय पनि वृद्धि भयो । व्यवसायको आकार बढ्दै नाफाको आकार सानो देखिएको हो,’ उनले भने । अध्यक्ष मल्ल पछिल्लो समय दाबी भुक्तानी बढ्दै जाँदा कम्पनीहरूले छिटोछरितो रूपमा दाबी भुक्तानी गरिरहेको कारण पनि कम्पनीहरूले अपेक्षाकृत नाफा हाँसिल गर्न नसकेको हुन सक्ने बताउँछन् । सरेण्डर बढ्दै जाँदा पनि त्यसको प्रभाव नाफामा देखिएको उनको भनाइ छ । ६ गुणाले बढ्यो जीवन बीमकको व्यवसाय एक दशकमा जीवन बीमक कम्पनीहरूले आफ्नो व्यवसाय ६ गुणा अर्थात ५२५ प्रतिशतले बढाएका छन् । कम्पनीहरूले आव २०७१/७२ मा २४ अर्ब ९७ करोड व्यवसाय गरेका थिए । आव २०८०/८१ मा १ खर्ब ५६ अर्ब ३३ करोड पुगेको छ । त्यस्तै, कम्पनीहरूको दाबी भुक्तानी पनि त्यही अनुसार बढ्दै गएको छ । आव २०७१/७२ मा २ अर्ब ९६ करोड रुपैयाँ दाबी भुक्तानी भएकोमा आव २०८०/८१ मा ६६ अर्ब ५८ करोड रुपैयाँ भुक्तानी भएको छ । कुल बीमा शुल्क र दाबी भुक्तानीको तुलनामा कम्पनीले नाफा भने त्यहीअनुसार बढाएको देखिँदैन । कम्पनीहरूले आर्जन गर्ने नाफा हरेक वर्ष सोही अनुपातमा संकलन हुँदै गएको देखिन्छ । तथ्यांकअनुसार आव २०७१/७२ मा १२ करोड रुपैयाँ नाफा गरेको कम्पनीहरूले आव २०८०/८१ सम्ममा ५ अर्ब ६२ करोड रुपैयाँ गरेका छन् । तुलनात्मक रूपमा यो राम्रो नाफा हो । तर, वार्षिक रूपमा संकलन भएको नाफा हेर्ने हो भने कम्पनीले गरेको नाफामा खासै भिन्नता देखिँदैन । जीवन बीमा कम्पनीहरूको तुलनामा निर्जीवन बीमकको नाफा व्यवसाय विस्तारको हिसाबले राम्रै मान्न सकिने बीमकहरुको धारणा छ । जसरी निर्जीवन बीमा कम्पनीहरूले व्यवसाय र दाबी भुक्तानी बढाउँदै लगेका छन् त्यही अनुसार कम्पनीको नाफामा पनि सुधार देखिन्छ । तर, निर्जीवन बीमकको नाफामा स्थिरता भने देखिँदैन । कुनै वर्ष एउटै अनुपातमा बढेको देखिन्छ त कुनै वर्ष घटेको र कुनै वर्ष बढ्दै गएको देखिन्छ । निर्जीवन बीमकले आव २०७१/७२ मा ११ अर्ब ४३ करोड कुल बीमा शुल्क संकलन गरेकोमा आव २०८०/८१ सम्ममा ४१ अर्ब १७ करोड रुपैयाँ आर्जन गर्न सफल भएका छन् । त्यस्तै, कम्पनीहरूको दाबी भुक्तानी निरन्तर वृद्धि हुँदै गएकोमा आव २०८०/८१ मा भने घटेको छ ।

बीमा बिक्री होइन, खरिद गर्ने सेवा हो, एग्रीगेटर अतिआवश्यक छ [अन्तर्वार्ता]

नेपाली बीमा बजार विस्तारै सुधारोन्मुख अवस्थामा छ । पछिल्लो केही वर्षयता बीमा क्षेत्रले उल्लेखनीय प्रगति गर्दैै आए पनि त्यो पर्याप्त छैन । कुल जनसंख्याको ५० प्रतिशतमा पनि बीमाको दायरा पुग्न सकेको छैन । अर्कोतिर बीमाप्रति मानिसको बुझाइ सकारात्मक छैन । अहिले नेपालको बीमा क्षेत्रमा पोलिसी सरेण्डर, ढिला दाबी भुक्तानीलगायत समस्या विद्यमान छन् । समयअनुसार हरेक क्षेत्रमा परिवर्तन आवश्यक छ, नयाँ व्यवस्था, नयाँ कार्यक्रम, नीतिको प्रयोग जरुरी छ । यो क्षेत्रको विकास र उन्नतिको लागि फरकपन दिने उद्देश्यसहित स्थापना भएको कम्पनीमध्ये एक हो ‘बीमा दोकान’ । बीमा दोकानले बीमा क्षेत्रमा केही पृथक गर्ने प्रयास गरिरहेको छ । समय समयमा विभिन्न स्कीमहरू सार्वजनिक गर्नेदेखि सन्देशमूलक सामग्रीहरू पस्किरहेको हुन्छ । बीमा दोकान, यसको उद्देय, नयाँ स्कीम र चुनौतीलगाय विषयमा केन्द्रित रहेर विकासन्युजका लागि बबिता तामाङले बीमा दोकानका प्रमुख कार्यकारी अधिकृत (सीईओ) ईश्वर श्रेष्ठसँग कुराकानी गरेकी छन् । के हो बीमा दोकान ? यसको स्थापना र उद्देश्यमाथि प्रष्ट पारिदिनूस् न । बीमा दोकान आजभन्दा सात वर्षअघि सुरु भएको हो । हामीले त्यसभन्दा अघि (१२/१३ वर्षअघिदेखि नै बीमा क्षेत्रमा फरकपन दिनुपर्छ भनेर काम गरिरहको थियौं । त्यही बेलादेखि नै हामीले बीमा बजारमा अनुसन्धान गरिरहेका थियौं । त्यसैलाई मूर्त रूप दिनको लागि सात वर्षअघिबाट कम्पनीमार्फत नै काम गर्ने भनेर स्थापना गरी हामी अघि बढेका हौं । हामी जुन अवधारणसहित बीमा क्षेत्रमा आयौं, त्यसअनुसार सर्वसाधारणमा जान अझै बाँकी छ । हाम्रो कम्पनीको मुख्य थिम नै धेरै कम्पनीको विभिन्न पोलिसीहरू एकै ठाउँबाट बिक्री हुनुपर्छ भन्ने हो । उदाहरणको लागि मार्ट, बजार या दोकान । त्यसअनुरूप हाम्रा ग्राहकले सहजै बुझ्न सकोस् भनेर कम्पनीको नामाकरण पनि बीमा दोकान भनेर गरेका हौं । बीमा बजारमा यो अवधारणाले काम गर्नुपर्छ भनेर आउने कम्पनी सम्भवतः हामी नै पहिलो हो । हामी एग्रीगेटरको अवधारणामा काम गर्छाैं । हामीले अरूले भन्दा पृथक माध्यम अपनाएर काम गरिरहेका छौं । जसले गर्दा धेरै ग्राहकहरूले अनलाइन, फोन र भौतिक रूपमै उपस्थित भएर बुझ्न खोज्नुहुन्छ । उहाँहरूमध्ये कति जनाले पोलिसी लिनुहुन्छ, कतिले बुझ्नुमात्रै हुन्छ त कतिले पछि गर्छु भन्ने जवाफ दिनुहुन्छ । बुझ्न खोज्नु मात्रै बीमा क्षेत्रको लागि राम्रो कुरा हो । किनभने आजको दिनसम्म हेर्ने हो भने बीमा बजार सम्बन्धको आधारमा चलिरहेको छ । सम्बन्ध बिना व्यवसाय छैन । हामीले सम्बन्धको आधारभन्दा फरक ढंगबाट काम गर्छौं । हाम्रोमा ग्राहक आफैले बुझ्न आउनुहुन्छ । हामीले अज्ञात बजारबाट व्यवसाय ल्याउँछौं । तपाईंहरूले प्राधिकरणबाट इजाजत लिएर काम गर्नु भएको हो ? हामीले तत्कालीन बीमा समिति (हाल बीमा प्राधिकरण) बाट इजाजत लिएर नै सञ्चालनमा छौं । बीमा दोकानले प्रदान गर्दै आएका सेवा के के हुन्, कसरी काम गर्दै आउनुभएको छ ? हाम्रो मुख्य उद्देश्य जति पनि जीवन र निर्जीवन बीमा कम्पनीहरू छन्, ती कम्पनीसँग टाइअप गरेर ग्राहकलाई धेरै विकल्प प्रदान गर्ने भन्ने नै हो । ‘ए’ भन्ने ग्राहकलाई आवश्यक पर्ने पोलिसी ‘बी’ लाई नचाहिन सक्छ । ‘ए’ र ‘बी’ दुवैलाई उपयुक्त हुने पोलिसी तेस्रो पक्षलाई नचाहिन सक्छ । हामी ग्राहकको आवश्यकता के हो त त्यसलाई बुझेर सेवा दिन्छौं । नेपालको बीमा बजारमा आजसम्म हेर्ने हो भने रिर्टनबेस भएर पोलिसी बेचिन्छ र किन्न लगाइन्छ । हाम्रो प्राथमिकतामा त्यो पर्दैन । हाम्रो अवधारणा रिर्टनबेसभन्दा पनि कभरेज हो । रिर्टन हेरेर मात्रै बीमा गर्नु हुन्न भन्ने हाम्रो मान्यता हो । रिटर्नकै लागि त अन्य वित्तीय संस्थाहरूमा लगानी गर्न सकिन्छ, जसबाट बीमाले भन्दा बढी रिटर्न दिन्छ । हामी बीमा क्षेत्रलाई मर्यादित र दिगो पोलिसीमा फोकस गरेर काम गर्दै आएका छौं । आजको दिनमा जति जनाले बीमा गर्नुभएको छ, उहाँहरूमध्ये धेरैले नबुझिकनै गर्नुभएको छ, रिटर्न पाउँछु भनेर गर्नुभएको छ । बीमा आवश्यक हो किनभने एकछिनमा कसलाई के हुन्छ थाहा छैन । अझ नेपालको सन्दर्भमा कुरा गर्ने हो भने यहाँ एक जनाले काम गरेर ५ जना पालिनुपर्ने हुन्छ । एक जनालाई तलमाथि हुनेबित्तिकै आश्रितको अवस्था के हुन्छ ? त्योे हामीलाई थाहा भएकै कुरा हो ।मासिक एक लाख कमाउनेले न्यूनतम एक करोडको पोलिसी किन्नुपर्छ । तर मार्केटमा जसरी पोलिसी बिक्री भइरहेको छ, त्यो खालको पोलिसी एक लाख कमाउनेले लिन सक्दैन । किनभने १ करोडको पोलिसी किन्नुपर्यो भने ६ लाख त प्रिमियम नै तिर्नुपर्छ । त्यसलाई समाधान गर्ने तरिकारले हामीले काम गर्न खोजिरहेका छौं । हामी प्याकेजमा पोलिसी बेच्छौं त्यो पनि बीमितको आवश्यकता हेरेर । तपाईँले कुराकानीको सुरुवातमै भन्दै हुनुहुन्थ्यो, हामी अरूभन्दा पृथक तरिकाबाट काम गर्दैछौं । तपाईंहरूको कम्पनीले बेलाबेला ग्राहकमाझ ल्याउने विभिन्न स्कीमहरूले पनि त्यो अनुभूति गराउँछ । जस्तै ‘७० प्रतिशत कममा बीमा गर्न सकिने’ र ‘२९० रुपैयाँमा २५ लाखको बीमा’ यी स्कीमबारे प्रष्ट पारिदिनूस् न । यस्तो खालको स्कीम बीमा क्षेत्रमा निकै जरुरी छ । अन्तर्राष्ट्रिय बजारमा पनि यस्तो अभ्यास धेरै नै छ । यो पार्टमा भारतको अभ्यास एकदमै राम्रो छ । हामीले ल्याएका स्कीमको कुरा गर्ने हो भने यो एउटा विज्ञापन हो ।विज्ञापनको काम भनेको मान्छेलाई आकर्षित गर्ने र बुझ्न आउने ठाउँसम्म ल्याउने हो । ग्राहकले हाम्रो स्कीमलाई हेरेर बुझ्न आउनुहन्छ अनि हामीले बुझाउने हो । जसरी तपाईंलाई ७० प्रतिशत कममा बीमा गर्न सकिन्छ भन्ने कुरा के हो भन्ने कुराको उत्सुकता भयो, त्यसरी धेरै जनालाई यस्तो उत्सुकता हुन सक्छ । अनि उहाँहरू यसरी नै बुझ्न आउनुहुन्छ । यो एउटा ‘हुक प्वाइन्ट’ हो । धेरै जनाले यस्ता स्कीमहरूलाई हेरेर आ–आफ्नै धारणा बनाइरहनुभएको हुन्छ । विभिन्न कमेन्टहरू गरिरहनुभएको हुन्छ कि यो गलत हो । अझ कतिपयले यही स्कीमलाई हेरेर बीमा खत्तम हो भन्नुहुन्छ । मुख्य कुरा मान्छेले कसरी र कति बुझ्छ भन्ने कुरा हो । आज मान्छेले कुनै कुरा हेरेर मात्रै धारणा बनाइरहनु हुन्छ । वास्तविकता के हो बुझ्न खोज्नुहुन्न । आफ्नै धारणा सही नै हुन्छ भन्ने पनि हुँदैन नि । हामी प्याकेज सिस्टममा पोलिसी बेच्छौं । प्याकेजमा टर्म, इन्डोमेन्ट, होल पोलिसी सबै आवश्यकताअनुसार राखिएको हुन्छ । त्यसैले यो बुझ्नूस् कि ७० प्रतिशत कममा बीमा गर्न सकिने भन्नुको मतलब ७० प्रतिशत छुट भन्न खोजेको होइन । आजको मार्केट ट्रेन्ड जुन छ त्योभन्दा ७० प्रतिशत डाउनमा त्यही सुविधा दिन खोजेको हो । अहिले हाम्रोमा बढी चलेको प्याकेज होल, टर्म र मेडिकल पोलिसी हो । हामीले एउटै प्याकेजमा यी सुविधा उपलब्ध गराउँछौं । उदाहरणमार्फत थप प्रष्ट पार्न चाहेँ । मानौं २० देखि २५ लाख रुपैयाँसम्मको पोलिसी किन्न सक्ने पैसा तपाईंसँग छ । त्यही समयमा त्यही पैसाले करोडको कभरेज गर्दैछ भने तपाईंको लागि कुन बढी फाइदा भयो ? करोडको कभरेज गर्ने चाहिँ भएन र ? २५ लाखको बीमा चाहिएको छ जसको मानौं २ लाखको प्रिमियम तिर्नुपर्ने हुन्छ । त्यही २५ लाखको बीमा हामी ६० देखि ७० हजार रुपैयाँमा मात्रै बेच्छौं । हामीले प्रष्ट रूपमा के भन्छौं भने ७० प्रतिशत डाउनमा अर्थात १ लाख पाउने चीज ३० हजारमा पाइरहनुभएको छ भने बाँकी ७०/७५ हजार रुपैयाँ रिर्टन बढी आउने क्षेत्रमा लगानी गर्न सकिन्छ । बीमा दोकानजस्तै अन्य एग्रीकेटर कम्पनीहरू कति छन् ? केही छन् । उहाँहरूले पनि हामीले जस्तै काम गरिरहनुएको छ । तर हामीले जुन यूएसपी बनाएर काम गरिरहेका छाैं, उहाँहरूले छैन । उहाँहरूको आफ्नै यूएसपीमा रहेर काम गरिरहनुभएकाे छ । हामीले जुन लेभलमा काम गरिरहेका छाैं त्यो कसैले गर्न सकेको छैन । हामीले नेपालको बीमा बजारमा सुहाउँदो प्लानमा काम गछौैं । हामीले भारतको मार्केटलाई हेरेर नेपालमा काम गर्न सकिँदैन । भारत टेक्नोलोजी फ्रेण्डली छ । नेपाल पनि छ तर त्यो लेभलमा छैन । हालसम्म कति बीमा कम्पनीहरूसँग सहकार्य गर्दै आउनुभएको छ ? कति जना ग्राहकमाझ पुग्न सकेका छौं ? अहिलेको व्यवस्थाअनुसार हामीले धेरै कम्पनीको पोलिसी बेच्न पाउँदैनौं । हाम्रो अवधारणा धेरै कम्पनीको पोलिसीको बिक्री भएपनि प्राधिकरणको नियम विपरीत जानुभएन । एग्रीगेटरको लागि छुट्टै निर्देशिका बन्दैछ । त्यो आइसकेपछि हामी धेरै कम्पनीसँग सहकार्य गरेर अघि बढ्नेछौं । अहिले जीवन र निर्जीवन एउटा/एउटा कम्पनीसँग मात्रै हाम्रो सहकार्य छ । सबै कम्पनी उस्तै छन् । सबैलाई सम्मान गर्छाैं । तर, हामी ग्राहकको आवश्यकता बुझेर प्याकेज सिस्टम दिन्छौं । यस सम्बन्धमा नियामक निकायसँग कसरी समन्वय गर्दै आउनुभएको छ ? समन्वय राम्रो छ । हामीले यस विषयमा भेट्दाखेरि कुरा राखिराखेका हुन्छौं । आधिकारिक रूपमा पत्र नै काटेर हामीले केही गरेका छैनौं । अर्को पार्टमा उहाँहरूले नै एग्रीगेटरको सम्बन्धमा निर्देशिका बनाउँदैछौं भनेपछि हामीले थप कुरा राख्नुपरेन । बरु सुझाव आवश्यक परेको खण्डमा र उहाँहरूले हामीलाई सम्झिनुभएको खण्डमा हामीले गर्नुपर्ने काम हामी गरिहाल्छौं । एग्रीगेटरको अन्तर्राष्ट्रिय अभ्यास कस्तो छ ? हामीले ग्लोबल्ली हेर्ने हो भने बढी बेचिने पोलिसी भनेको टर्म पोलिसी नै हो । नेपालमा पनि विस्तारै टर्म पोलिसी नै बढी जान थालेको छ । भारतमा जुनबेला एग्रीगेटर कम्पनीको अवधारणा आइसकेको थिएन, त्यतिबेला इन्डोमेन्ट होल पोलिसीहरू नै बढी बिक्री हुने गर्थे । भारत टेकफ्रेण्डली भए पनि कुल व्यवसायको १ प्रतिशत पनि बीमा पोलिसी बिक्री हुँदैन । कुल व्यवसायको ०.५ को रेसियोमा पोलिसी बजारले लिएको छ । भारतमा सन् २००५ देखि नै एग्रीगेटरको अभ्यास छ । भारतमा सन् २०१३ मा त एग्रीगेटरले कानुनी रूपमै मान्यता पायो । हाम्रो बल्ल बन्दैछ । हामी भारतभन्दा १२ वर्ष पछाडि नै छौं । नेपाल भारतलगायत दक्षिण एसियाली देशहरूमा अहिले पनि पूर्ण रूपमा पोलिसी अनलाइनबाटै लिन सक्ने व्यवस्था भइसकेको छैन । विस्तारै त्यो हुँदैछ । नेपालमा पनि पूर्ण रूपमा अनलाइन गर्न सकेको छैन । किनभने सबै प्रक्रिया पूरा गरे पनि अन्तिममा साइन गर्न र ल्याप्चे लगाउन भएपनि भौतिक उपस्थित हुनैपर्छ । हामीले त्यसलाई अलि सहज बनाउन दैनिन ईएमआईलाई फोकस गर्याैं । जुन संसारमा कसैले अभ्यास गरेको छैन । दैनिक ईएमईमा भनेको के हो, कसरी जोडिने ? हामीले एकैचोटी ठूलो रकममा बीमा प्रिमियम तिर्ने बोझलाई कम गर्नको लागि र निम्न वर्ग, साना व्यवसायीहरूलाई पनि बीमाको दायरमा ल्याउनको लागि दैनिक ईएमआईको सुरुवात गरेका हौं । अहिलेसम्म हामीले तीन/चार हजार पोलिसी बिक्री गरिसकेका छौं । हामीले गत असारबाट मात्रै यसलाई बजारमा ल्याएका हौं । दैनिक ईएमआई गर्दा आजको दिनमा जसरी सरेण्डर बढ्दै गएको छ त्यसलाई न्यूनीकरण गर्नमा ठूलो भूमिका खेल्छ । किनभने पहिलो काम हामीले एक लाख पाउने पोलिसीलाई २५ देखि ३० हजारमा लिन सक्ने बनाएका छौं । त्यसैले एक लाख रुपैयाँ तिर्न तयार हुनेले २५/३० हजार आरामले तिर्न सक्छन् । सानो चटपटे बेच्ने व्यवसायीदेखि साग बेच्ने दिदीबहिनी यसमा जोडिन सक्नुहुन्छ । ईएमआईमा एकमुष्ठ रकम तिर्नुपर्ने झन्झट छैन । जसले गर्दा बीमितलाई पैसा तिरेको जस्तो अनुभूति पनि हुँदैन । अर्कोतिर सुरक्षा पनि भइरहेको हुन्छ । दैनिक ईएमईमा भएको काराणले गर्दा त्यो क्लाइन्टसँग कुनै न कुनै माध्यमबाट टचमा भइरहेको हुन्छ, एकैचोटि प्रिमियम तिर्ने बेलामा मात्रै होइन । यो तरिकाले काम गरिरहेको छौं । दैनिक ईएमआईमा जोडिसकेपछि दैनिक पैसा जम्मा गर्नुपर्छ, के प्रिमियम पनि दैनिक नै जम्मा गर्न मिल्ने हो र ? हामीले बीमितलाई दैनिक ईएमआईमा पैसा जम्मा गराउन लगाए पनि प्रिमियम भने वार्षिक नै तिर्ने हो । त्यसमा हामीले एउटा प्याटर्न बनाएका छौं । त्यसको लागि हामीले ग्राहकको ९० देखि १२० दिनको क्यासफ्लो हेछौं । त्यसैको आधारमा कर्जास्वरूप हामी आफैले नै बीमितको प्रिमियम तिर्छौं । किनभने ९० देखि १२० दिनमा ग्राहकले जम्मा गर्नुभएको रकम प्रिमियम तिर्नको लागि पर्याप्त हुँदैन । यसले गर्दा ग्राहकलाई पूरा पैसा जम्मा नगरीकनै पोलिसी आफ्नो हातमा आउँछ । ३५ वर्षको उमेर पुगेका बीमितले २० वर्षको पोलिसी लिनुभयो, जसको २५ लाखको जीवन बीमा र पाँच लाखको मेडिकल बीमा हुन्छ । त्यसमा ईएमआईमा दैनिक २९० रुपैयाँ जम्मा गरे पुग्छ । त्योभन्दा बढी उमेरको छ भने अलि बढी तिर्नुपर्ने हुन्छ । यो पहिलो वर्षको लागि हो । दोस्रो वर्षदेखि दैनिक १७५ रुपैयाँ जम्मा गरे हुन्छ । एग्रीगेटरका प्रमुख चुनौती के के हुन्, कसरी समाधान गरेर अघि बढ्दै हुनुहुन्छ ? जतिबेला हामी बीमा उद्योगमा केही नयाँ गर्नुपर्छ भनेर एग्रीगेटरको अवधारणा लिएर लिएर काम गर्दै थियौं । त्यतिबेला सुरुमा हामीलाई योजना पत्ता लगाउन नै समय लाग्यो । दोस्रो, बीमा क्षेत्रप्रति मान्छेको हेर्ने दृष्टिकोण नै गलत छ । उहाँहरू मरेपछि पैसा के काम भनेर तर्क गर्नुहुन्छ । हामी अलि पृथक, आकर्षक तरिकाले विभिन्न क्याम्पेएनहरू गरिरहेका हुन्छौं, बीमा कम्पनीका अभिकर्ता साथीहरू गलत तरिकाले परिभाषित गरिदिनुहुन्छ । जसले हामीलाई दुःख लाग्छ । कम्तीमा यही क्षेत्रकै मान्छेले सकारात्मक सोच्नुपर्छ लाग्छ । मैले आजसम्म जति पनि बीमा अभिकर्ता साथीहरू भेटेको छु, उहाँहरू रिर्टनको बेसमा पोलिसी बिक्री गर्न खोज्नुहन्छ । आफ्नै चिनजानको गरौं न भनेर गइरहनुभएको हुन्छ । त्यस्तो मानसिकताले गराएको बीमा पोलिसी कसरी दीर्घकालीन हुन सक्छ ? त्यही कारण नै हो अहिले सरेण्डरको दर उच्च रूपमा बढेको हो । हामीले सामना गर्नु परेको अर्को चुनौती बीमाले समयमै भुक्तानी दिँदैन, बीमा झन्झटिलो प्रक्रिया भन्ने विषयमा छ । यसलाई हामीले विस्तारै चिर्दै अघि बढेका छौं । बाधा, अड्चन धेरै नै छन् । बीमा अभिकर्ता र एग्रीकेटरमा फरक के छ ? नेपालको बीमा बजार यो तहसम्म आइपुग्नुमा बीमा अभिकर्ताको ठूलो हात छ । बीमा अभिकर्ताले जुन काम गर्ने हो हामीले पनि गर्ने त्यही नै हो । तर हामीले गर्ने कामको तरिका फरक छ । धेरैजसो बीमा अभिकर्ताले चिनजानकै मान्छेलाई बीमा गराइरहेका हुन्छन्, जुन हामी गर्दैनौं । हामी विभिन्न क्याम्पेनहरू गर्छौं, मार्केटमा नयाँ मान्छेहरुसँग प्रत्यक्ष रूपमै भेट्छौं । हामी दैनिक ईएमआईमा ग्राहकलाई जोड्छौं, जसले दैनिक थोरै थोरै पैसा जम्मा गर्दै जानुहुन्छ, यसले गर्दा एकैपटक प्रिमियम तिर्ने बेलामा मात्रै नभएर बीमितसँग हामी विभिन्न माध्यमबाट लिंकमा भइरहन्छौं । पोलिसी बेच्नु मात्रै ठूलो कुरा होइन, त्यसलाई दीर्घकालीन रूपमा लैजान सक्नु ठूलो कुरा हो । पोलिसी बेचिसकेपछि पनि ग्राहकलाई आवश्यक सेवा दिनु जरुरी हुन्छ । त्यसलाई ध्यानमा राखेर काम गछौं । आगामी योजना के के छन् ? कसरी अघि बढ्ने सोचमा हुनुहुन्छ ? हामीले अहिलेसम्म वेब पोर्टल लञ्च गरेका छैनौं । साउनमा लञ्च गर्ने तयारी गरेका छौं । पोर्टलबार्ट पोलिसी दिन मिल्ने सिस्टम हामीले बनाउँदैछौं । त्यस्तै प्याकेज पनि हामी सिस्टममै राख्छौं । त्यस्तै पार्टनर प्रोगाम लञ्च गर्दैछौं । जुन अभिकर्ता मोडल जस्तै हुन्छ । अर्को विभिन्न अर्गनाइजेसनहरूसँग सहकार्य गरेर जाने सोच बनाएका छौं । आगामी दिनमा जसरी अहिले बीमा बजारले नदेखिएको समूह छ, त्यो समूहलाई प्राथमिकतामा राखेर बीमामा ल्याउने योजना छ । त्यसअनुरूप काम गरिरहेका छौं । आजको दिनसम्म जति गरेका छौं, त्यो पर्याप्त होइन । अब चाहिँ पूरा तयारीका साथ हामीले जुन अवधारणासहित कम्पनी सुरु गर्याैं त्यसलाई अन्तिम रूप दिनेछौं । बजारमा हामी आक्रामक तरिकाले जाने तयारी गरिरहेका छौं । हामी दैनिक ईएमआईमा पनि भएको हुँदा त्यसलाई अझ प्रभावकारी र सहज होस् भन्ने हिसाबले पेमेन्ट गेटवसँग पनि साझेभदारी गरेका छौं । एग्रीगेटर किन आवश्यक ? हरेक कुराको एउटा समय हुन्छ । परिवर्तन हुनु जरुरी छ । नेपालमा फिनटेक इन्डष्ट्री आउनुअघि डिजिटलाइजसेन थिएन । सबै म्यानुअल थियो जुन एकदमै झन्झटिलो । तर जब ईसेवालगायत डिजिटल पेमेन्ट गेटवेको सुरुवात भयो । त्यसले बजारमा ठूलो प्रभाव पार्यो । दैनिक कामकाज एकदमै सहज बन्दै गयो । अहिले त हरेक कुरा डिजिटल्ली नै हुन्छ । आज क्यास बोक्ने बानी नै हराएर गएको छ । बीमा क्षेत्र पनि त्यही हो । परिवर्तन जरुरी छ । हिजोको दिनमा हाम्रा बीमा अभिकर्ताहरूले जसरी काम गर्नुहुन्थ्यो अब त्यसरी हुँदैन । हामी जस्तो अर्गनाइजेसनले जुन तरिकाले क्याम्पेएन गर्दैछौं, भोलिका दिनमा हामीलाई हेरेर जो कोही अभिकर्ताले प्याकेज सिस्टममा पोलिसी बेच्न थाल्नुभयो भने त्यो उद्योगको लागि सकारात्मक प्रभाव हो भने हाम्रो लागि सफलता हो । यो अभियान हो, व्यवसाय मात्रै होइन । जसले गर्दा बीमाप्रति मान्छेले हेर्ने दृष्टिकोण परिवर्तन गर्नुपर्छ । हाम्रो काम व्यवसाय ल्याउने मात्रै होइन, त्यसमा हाम्रो फोकस छैन । हामी जसरी हुन्छ ग्राहकलाई बीमाबारे बुझाउने र बुझेर मात्रै बीमा गराउने भन्नेमा छौँ । आजको दिनमा बीमाको परिभाषा बीमा किन्ने चिज होइन, बेच्ने चीज भनेर परिभाषित गरेको छ । हामी केही समयपछि बीमा बेच्ने चीज होइन, किन्ने चीज भनेर जनताको मानसिकता विकास गराउने कुरामा लागिपरेका छौं ।

‘अनधिकृत सर्भेयरले गरेको गल्ती हामीले भोग्दैछौं, ढाडस दिने कोही भएनन्’ {अन्तर्वार्ता}

बीमा व्यवसायमा सर्भेयर एक महत्वपूर्ण अंग हो । दाबी भुक्तानीमा सर्भेयरको भूमिकाबिना न बीमितले भुक्तानी पाउँछ नत बीमकले नै भुक्तानी गर्न सक्छ । सर्भेयरले घटनास्थलमा गएर क्षतिको मूल्यांकन गरेर रिर्पोट बुझाएपछि मात्रै कम्पनीले बीमितलाई भुक्तानी गर्छन् । सर्भेयरले सत्य र निष्पक्ष भएर मूल्यांकन गर्नुपर्ने हुन्छ । साथै सर्भेयरलाई पनि स्वतन्त्र र ढुक्क भएर काम गर्न ऐन कानुनमा उनीहरुको हकहित समेट्न जरुरी छ । नेपालको सन्र्दभमा सर्भेयरको हकहितको लागि ऐनमा भएका व्यवस्था, सर्भेयरका समस्या तथा चुनौती, नियामक निकायको भूमिका, बीमक कम्पनीबीचको सहकार्य र समन्वयका विषयमा विकासन्युजका लागि बबिता तामाङले बीमा सर्भेयर संघका अध्यक्ष मोहनपुरुष ढकालसँग कुराकानी गरेकी छन् । नेपालमा बीमा सर्भेयर क्षेत्रको वर्तमान अवस्था कस्तो छ ? बीमा सर्भेयर क्षेत्रको अवस्था नराम्रो कहिल्यै थिएन । हिजो थिएन, आज पनि छैन । यद्यपि बीमा क्षेत्रमा तीन/चार थरिका सर्भेयरहरू छन् । एक थरिका सर्भेयर जसले सबै काम छाडेर यसैलाई आफ्नो पेशा मानेर पुरै समय दिएर लागिरहेका छन् । अर्को थरि ‘पार्ट टाइम’ पेशाको रुपमा लिएर काम गरिरहेका छन् । अर्को पटके सर्भेयर जसले काम आएको खण्डमा मात्रै गर्छन् । यस्तै, भरिया सर्भेयर जसले अरूले काम दिएको अवस्थामा मात्रै गर्ने । यी विभिन्न थरिका सर्भेयरलाई निगरानी गर्ने निकाय भनेको हामीलाई काम दिने कम्पनी र दोस्रोमा नेपाल बीमा प्राधिकरण नै हो । बीमा सर्भेयरलाई प्राधिकरणको व्यवहार फरक-फरक हुनुहुँदैन, एकैथरिले हेर्नुपर्छ । बीमा सर्भेयरले कुनै गल्ती गरेको अवस्थामा एकैपटक कारबाही गर्नु हुँदैन । सर्भेयर पनि मान्छे नै हो, कुन कम्युटर या क्याल्कुलेटर होइन । काम गर्ने क्रममा गल्ती हुन सक्छ । त्यस्तो अवस्थामा कसैलाई सचेत गराउने, कसैलाई सम्झाउने गर्नुपर्छ । राम्रो गर्नेलाई स्याबास र दोषी छ भने सजग गराउनुपर्छ । सूचना र प्रविधिको विकाससँगै अहिले हरेक कुरा गुगलमा उपलब्ध छ । सर्भेयरलाई सम्झाउने, सचेत गराउने काम प्राधिकरणले नगर्ने हो र नभ्याउने हो भने सर्भेयरको हकहीत र संरक्षणको लागि बसेका बीमा सर्भेयर संघ छ । उहाँहरूले हामीलाई भन्दिनुपर्यो । यो सर्कुलर हो, यसमा सजगता गराउनूस्, अर्कोपल्ट गल्ती दोह¥याउनुभयो भने कारबाही हुन्छ भनेर भन्नुपर्यो । यस्तो भयो सर्भेयरले गर्ने भुल सुधार हुन सक्छ । बीमा सर्भेयरले सामना गरिरहेका प्रमुख चुनौतीहरू के-के हुन्, नेपालमा बीमा सर्वेक्षणको क्रममा आइपर्ने समस्याहरू के-के छन् ? मुख्य चुनौती भनेकै हामीलाई ढाडस दिने कोही भइदिएनन् । सर्भेयर जहिल्यै आफ्नो वर्किङ प्लेसबाटै बाहिर नै जान्छ । जहाँ उनीहरूसँग कोही हुँदैन, जुन ठाउँमा जान्छ, त्यहाँ ऊ एक्लो नै हुन्छ । कम्पनीले हामीमाथि निगरानी राख्छ, नराख्ने होइन । सर्भेयरले कहाँ के गर्दैछ, बीमितलाई कतिको सेवा दिएको छ/छैन, कहाँनिर जान/अञ्जान गल्ती गरेको छ भन्नेमा कम्पनीको निगरानी हुन्छ । तर गल्ती गरेको ठाउँमा काउन्सेलिङ गर्ने, गल्ती देखिए सुध्रिने मौका दिनेमा कम्पनीको प्राथामिकता पर्न सकेको छैन । केही कम्पनी सर्वेयरको पक्षमा भएका छन् त र अधिकांश बीमा कम्पनीले सर्भेयरको पक्षमा खडा भएर काम गरेको छैन । कम्पनीको लागि सेवाग्राही देवता हो भने त्यही देवतालाई सेवा दिन हामीलाई पुजाहारीको रूपमा खटाइएको हुन्छ । हामीले उहाँहरूलाई सन्तुष्ट बनाउनेगरी सेवा गर्नुपर्ने हुन्छ । बीमितलाई सन्तुष्टि बनाउन सक्ने दुईटा माध्यम छ । एउटा– जति पनि पैसा दिन सक्नुपर्यो अर्को– भुक्तानी कम आउँदा किन आयो या बढी आउँदा कसरी आयो भनेर बुझाउन सक्नुपर्यो । यो बुझाउने जिम्वेवारी पनि सर्भेयरकै हो, बुझाउनु सक्नुपर्छ । सर्भेयरले क्षतिको रिर्पोटिङ गर्ने क्रममा जे हो त्यही नै रिर्पोट गरेर पीडितलाई क्षतिपूर्ति दिलाउने हो । तर कतिपयले क्षतिभन्दा बढीको दाबी भुक्तानी मागिरहेको हुन्छ । सर्भेयरले आफ्नो मनलागी दिन नैतिकताले दिँदैन । नैतिक आचारणमा बसेर सत्यतथ्य रिर्पोट गर्ने सर्भेयरले कहिल्यै गलत गर्दैन । सर्भेयर योग्य व्यक्ति हो, जसले कुनै पनि विश्वविद्यालयबाट दीक्षित भइसकेको हुन्छ । सर्भेयर समाजमा प्रतिष्ठित पेशा पनि हो । उसले गर्ने हिसाब सही नै हुन्छ । कुनै–कुनै सर्वेयरले गल्ती गर्न सक्छ, यस्तो अवस्थामा सुध्रिएर जाने हो । किनभने सर्वेयर पेशा सिक्दै गर्ने कोर्ष हो । भर्खर सिक्दै गरेकाहरूले आफूभन्दा सिनियरसँग सोधेर गर्न सकिन्छ । सर्भेयरको हकहित सम्बन्धी व्यवस्था ऐनमा के-के छन् ? नियमनकारी निकायसँग सहकार्य कस्तो छ ? मैले विसं २०५० सालतिर प्राधिकरणबाट सर्भेयरको लाइसेन्स लिएको हो । विस २०५२/५५ सालतिर तत्काालीन बीमा समितिले (हाल प्राधिकरण)मा राम्रो अभ्यास थियो । बीचमा प्राधिकरण सुस्तायो । राम्रा कार्यक्रम रोकिए भने केही नराम्रा काम थपिए । अहिले तीन/चार वर्षयता प्राधिकरण पुनः सक्रिय हुँदै आएको छ । अझ भन्ने हो भने अहिलेको प्राधिकरण विल्कुलै नयाँ हो । विसं २०४९ सालमा स्थापना भएको बीमा समिति वि.सं २०७९ सालमा नेपाल बीमा प्राधिकरणमा रूपान्तरण भयो । बीमा ऐन २०७९ कायम भएसँगै बीमा समिति प्राधिकरणको रूपमा रूपान्तरण भएको हो । नयाँ ऐन २०७९ लागू भएसँगै त्यसबाट हामीलाई पर्न गएको सहज-असहज कुराहरू धेरै छन् । नयाँ नियम लागू भएपछि त्यसबाट हामीलाई पर्न गएको असहज कुराहरुलाई लिएर हामीले ५२ जना सांसदहरूलाई भेटेर छलफल गरेका थियौं । उहाँहरूमध्ये कतिले हाम्रो कुरा सुन्दिनुभयो, कतिले भएन । तर हामीले राखेका मागहरू अहिले पनि कार्यान्वयनमा आएका छैनन् । हामीले राखेका विभिन्न मागमध्येमा केहीमा काम भएको छ । नयाँ ऐनमा एउटा सर्भेयर एउटा पोर्टफिलियो भन्ने छ । हाम्रो माग जुन दिनबाट नियम लागू भयो त्यसपछिका सर्भेयरलाई यो नियम लागू होस् त्यसअघिका सर्भेयरलाई लागू नगराइदिनूस् भन्ने हो । अहिले इन्स्यारेन्स इन्स्युच्युट अफ नेपाल (आईआईएन) ले तालिम आह्वान गर्दा त्यो छुट दिएको छ । यही क्षेत्रमा लामो समय काम गरिसकेका सर्भेयर हरेक क्षेत्रमा अनुभवी भइसकेका हुन्छन् । त्यसलै उहाँहरुले हरेक फिल्डमा काम गर्न सक्नुहुन्छ । नयाँलाई स्पेसिलाइज्ड गर्न सकिन्छ । नयाँहरू ‘मास्टर इन वान’ भएर जान सकिन्छ । यसमा प्राधिकरणले काम सुरु गरेको छ । बीमामा बीमक, बीमित र बीमा अभिकर्ता परिपूरक हुन् । त्यसैले उहाँहरूको विषयमा हाम्रो पनि चासो रहन्छ । सरकारले बीमितको सहजीकरणको लागि अप्ठ्यारो नपार्ने नीति नियम तर्जुमा गर्नुपर्यो । नयाँ ऐनले बीमा अभिकर्ताको कमिसन घटाइदिएको छ । अर्कोतिर डाइरेक्ट बीमा गराउनेलाई अभिकर्तालाई भन्दा बढी कमिसन छ भनेको सुनेको छु । यसले अभिकर्तालाई बाइबास गरेर प्रत्यक्षलाई बढी प्राथमिकता दिएकै कारण अहिले बीमा सरेण्डर, दाबी भुक्तानीमा हुने लफडाजस्ता समस्या बढ्न थालेको छ । त्यसैले अब नियामक निकायले अभिकर्ता संघलाई तपाईंहरु काम गर्नूस् हामी अभिभावक छौं भनेर विश्वास दिलाउन सक्नुपर्छ । किनभने अभिकर्ताले बीमितलाई राम्रो बुझाएको छ भने त्यसको फाइदा हामीलाई नि हुन्छ । हामी क्षति मूल्यांकनको लागि जाँदा समस्या सिर्जना हुँदैन । यदि बुझाउनुपर्ने अवस्था आयो भने पनि उहाँहरूलाई बुझाउन सहज हुन्छ । बीमितलाई बुझाउने कुरामा प्राधिकरणको ठूलो भूमिका हुन्छ तर प्राधिकरणले गर्न सकेको छैन । बेलाबेला बजारमा सर्भेयरले नै कम्पनीलाई गलत रिर्पोट बुझायो भन्ने आरोप लाग्ने गरेको छ, यसबारे के भन्नुहुन्छ ? नराम्रो गर्ने मान्छे यो क्षेत्रमा मात्रै होइन, जुनसकै क्षेत्रमा हुन्छन् । केही खराब गर्ने मान्छेले गर्दा सिंगो क्षेत्रलाई खराब भन्न मिल्दैन । सर्भेयरले गलत रिर्पोट पेश गर्ने कुरामा यो हुन सक्छ । सर्भेयरले जानाजान गरेको पनि हुन सक्छ, अञ्जानमा पनि । धेरै नयाँ साथीहरुले अञ्जानमा यस्तो गर्न सक्नुहुन्छ । उहाँहरूले सिक्ने क्रममा कहाँनिर गल्ती भयो भनेर पहिल्याउन सक्नुपर्छ । अञ्जानमा भएको हो भने यसले प्राधिकरणले सजग गराउने र सम्झाउने गर्नुपर्छ । जानजान गलत नियतले गरेको गल्तीलाई कारबाही गर्ने कि सचेत गराउने भन्ने कुरा प्राधिकरणको हो । त्यसमा प्राधिकरणले आफ्नो भूमिका निभाउनुपर्छ । यो क्षेत्रलाई लाइसेन्स लिएर काम गर्ने सर्भेयरले भन्दा अनधिकृत सर्भेयरले बदनाम गराइरहेको छ । जसको कुनै जवाफदेहिता छैन । ती अनधिकृत सर्भेयरले गरेको गलत कामको फिडब्याक हामीले भोगिरहेका छौं । नियामक निकायबाटै लाइसेन्स लिएको छैन तर बीमितको क्षतिको मूल्यांकन निर्धारण गर्दा यसबाट धेरै बीमित पीडित हुन पुग्यो । यसको दोष बीमितले सिधै सर्भेयरलाई देखाइदियो । हामीले गल्ती नगरिकनै बदनामी भोग्नुपय¥यो । बजारमा अनधिकृत सर्भेयरले काम गरिरहेको भनेर कम्पनीलाई थाहा हुँदैन ? कि जानाजान कम्पनीले नै खटाउने गरेको पाउनुभएको छ ? प्राधिकरणबाट लाइसेन्स लिएका १२ सय हाराहारीमा बीमा सर्भेयरकै लिस्ट उपलब्ध छ । त्यसैले को–अथोराइज्ड को अनअथोराइज्ड भन्ने कुरा कम्पनीलाई थाहै नहुने कुरा हुँदैन । कतिपय कम्पनीले अनधिकृत सर्भेयरलाई मूल्यांकनको लागि नियुक्ति गर्न सक्छन् । लाइसेन्स नलिएका तर सर्भेयर गर्न सक्ने छ भने अनधिकृतले काम गर्न मिल्दैन । यो व्यवस्थामा आँच नआउनका लागि प्राधिकरणले नियामक भूमिका निभाउनुपर्यो । हामीले धेरैपटक यस विषयमा कुरा राखिसक्यौं । बीमितले अनधिकृत र अधिकृत सर्भेयर कसरी चिन्ने ? बीमितलाई आफ्नो क्षतिको मूल्यांकन गर्न आउने सर्भेयर कुन अनधिकृत र कुन अधिकृत भनेर सिधै छुृट्याउन गा¥हो हुन्छ । किनभने कम्पनीबाट खटाइएको व्यक्तिबारे बीमितले प्रश्न गर्दैन । बीमितले आँखा चिम्लेर विश्वास गर्छ । चिन्ने माध्यम भनेको परिचयपत्र नै हो । यो कुरा हरेक बीमितले खोज्नुपर्यो र सर्भेयरले देखाउनुपर्यो । आफनो क्षति मूल्यांकन गर्न आउने सर्भेयरबारे बीमितले आँखा चिम्लेर विश्वास गर्नुभन्दा एक पटक परिचयपत्र हेर्नुपर्छ ताकि भोलि आफ्नो क्षतिको वास्तविक भुक्तानीमा कुनै समस्या नआओस् । प्राधिकरणले पनि यस्ता अनाधिकृत व्यक्तिबारे उजुरी गरेको अवस्थामा सहजै कारबाही गर्न पाउँछ । सर्भेयरले दाबी मूल्यांकन गर्दा कुन-कुन कुरामा ध्यान दिनुपर्छ ? सर्भेयरलाई जुन बेला कम्पनीबाट मूल्यांकन गर्न जानुपर्यो भनेर फोन आउँछ त्यतिबेलादेखि नै उसको जिम्मेवारी सुरु हुन्छ । त्यतिबेलाबाटै सर्भेयर मूल्यांकनको लागि तयार हुनुपर्छ । दाबी भुक्तानीको केस सुरु हुनेवित्तिकै सर्भेयरले बीमितसँग सम्पर्कमा रहनुपर्छ । त्यतिबेला बीमित आत्तिएको हुन्छ । तत्काल फोन गरेर सान्त्वना दिनुपर्छ, ताकि बीमितलाई आपत् पर्दा मलाई मेरो सर्भेयरले सम्झ्यो भन्ने हुन्छ । सर्भेयरले क्षति मूल्यांकन गर्दा जहिले पनि पोलिसीमा टेकेर गनुपर्छ । पोलिसीमा सबै गाइडलाइन दिएको हुँदा सर्भेयरले राम्रोसँग अध्ययन गर्नुपर्छ । बीमितलाई त्यही गएर यो–यो कागजात तयार पार्नूस् भन्दा ढिला हुन सक्छ । बरु फोनबाटै यो कुरा भन्न सकिन्छ ताकि बीमितले तयार पार्न सहज होस् । त्यहाँ सर्भेयर घटनास्थलमा गएर मूल्यांकन गर्न जानुपर्छ । सर्भेयरले घटनास्थलको सुक्ष्म अध्ययन गर्नुपर्छ । त्यतिबेला आफ्नो दिमाग चलाउनुपर्छ । त्यही चिनिने हो अधिकृत र अनधिकृत सर्भेयर । अधिकृत सर्भेयरले घटना हेरिसकेपछि सबै कुरा नोट गर्छ, आवश्यक अडियो, भिडियो, फोटा लिन्छ । साथै बीमितलाई ‘नियमअनुसार पाउने भुक्तानी पाइन्छ’ भनेर विश्वास दिलाउनुपर्छ । क्षतिको दाबी भुक्तानी प्रक्रिया अलि ढिलो नै हुन्छ किनभने आवश्यक कागजात जुटाउने कुरामा बीमितबाटै ढिला हुन सक्छ । तपाईं बीमा सर्भेयर संघमा अध्यक्षको जिम्मेवारीमा हुनुहुन्छ । संघको स्थापना, उद्देश्यबारे प्रष्ट पारिदिनूस् न ? यो संघ २०५९ सालमा स्थापना भएको हो । हामीले कार्यसमिति गठन ग¥यौं त्यसपछि जिल्ला प्रशासन कार्यालयमा दर्ता ग¥यौं । अहिलेसम्म चार जना अध्यक्ष भइसक्नुभएको छ । म पाँचौं अध्यक्ष भएर कार्यभार सम्हालिरहेको छु । यो मेरो दोस्रो कार्यकाल हो । हामीसँग पाँच सयभन्दा बढी सदस्यहरू छन् । हाम्रो संस्थाको आफ्नो बजेट छैन । हामीले भोलुन्टियरको रूपमा काम गर्दैै आएका छौं । हाम्रै कार्यसमिति र सदस्यहरूबाट नै यो संस्था चलिरहेको छ । साथीहरूले यहाँ आफ्नै पकेटबाट खर्च गरेर गरिरहनुभएको छ । यसरी भएन भनेर यसपालि हामीले प्राधिकरणमा बजेट प्रस्ताव गरेका छौं । तत्कालीन अध्यक्षसँग प्रस्ताव लैजाँदा हेरौंला भन्नुभयो । तर केही भएन । यो पटक भने हामीले केही आशावादी छौं । किनकि अहिलेको अध्यक्ष हामीसँग सकारात्मक नै हुनुहुन्छ । संस्थाको केही बजेट भयो भने हामीलाई काम गर्न पनि सहज हुन्छ । हामीले बीमा सचेतना कार्यक्रमदेखि सदस्यहरूको हक, हीत र स्तरवृद्धिको कार्यक्रम गर्न सक्छौं । अहिले बजेट नभएर हामीले गर्न सकेका छैनौं । केही गरेका छौं, तर बजेट अभावले प्रभावकारी रूपमा गर्न सकेका छैनौं । हाम्रो आफ्नै बजेट भयो भने सदस्यहरू पनि थपिँदै जानुहुनेछ र संस्थाले हामीलाई हेप्ने प्रवृत्तिमा पनि विस्तारै कम हुनेछ भन्ने लाग्छ । अहिले पनि हाम्रो संस्थाले सर्भेयरको हक हीतको लागि समय समयमा विभिन्न कार्य गर्दै आएका छौं । हामीले सबैभन्दा बढी समय त बीमा ऐनमा धेरै कुरा संशोधन हुनुपर्छ भनेर विभिन्न सरोकारवाला निकायसँग भेट्नमै खर्चियौं । हाम्रो अर्को प्रमुख चुनौती सर्भेयर फी हो । जुन २०७२ सालदेखि बढ्न सकेको छैन । राष्ट बैंकको मुद्रास्फीति रेट हेर्ने हो भने कहाँबाट कहाँ पुगिसक्यो । राष्ट्रिय बीमा कम्पनीले हामीले पाउने फी पनि घटाएर दिने गरेको छ । त्यसैले २ वर्षदेखि उक्त कम्पनीलाई संघमा आवद्ध साथीहरुले बाइकट नै गरेका छौं । सर्भेयर फीको विषयमा हामीले नयाँ अध्यक्षसँग कुरा राखेका थियौं । यस विषयमा पनि केही हुन्छ कि भन्ने अपेक्षा राखेका छौं । दिनको सुरुवात बिहानबाट हुन्छ । नयाँ अध्यक्षबाट केही माया देखिएको छ । आशा गरौं केही होला कि । नयाँ बीमा सर्भेयर बन्न चाहने युवाहरूको लागि केही सल्लाह दिनुहुन्छ ? नयाँ बीमा सर्भेयरको लागि चाहिने आवश्यक तालिमदेखि लिएर हरेक विषयको महसुस गरेर हामीले बीमा प्राधिकरणमा चरणबद्धरूपमा छलफल गरेका छौं । बीमा प्राधिकरणले यसको लागि कमिटी नै गठन गरेको छ । उक्त कमिटीमा प्राधिकरणका निर्देशक, कर्मचारी, बीमक संघ, अभिकर्ता संघ र सर्भेयर एशोसिएसनको सहभागिता छ । हामीले के भनेका छौं भने जति पनि सर्भेयरको लागि नयाँ एप्लिकेन्टहरू आउनुहुन्छ, उहाँहरूलाई सर्भेयर संघमा पठाइदिनूस्, संघले त्यसलाई सर्टिङ गरेपछि मात्रै प्राधिकरणले अन्तरवार्ता लिगोस् । पास भएर लाइसेन्स दिइसकेपछि पनि इन्टर्नसीप गरायोस् । इन्टरर्नसीप गरेपछि फिल्डमा गएर काम गर्न सहज हुन्छ । इन्टर्नसीप गरेको छैन भने त्यसलाई कसरी सर्भे गर्ने भन्ने ज्ञान हुँदैन । जसले गर्दा समस्या निम्तिन सक्छ । नयाँ साथीहरूलाई लाइसेन्स लिएपछि एकैचोटि लडाइमा नजानूस् भन्ने सुझाव दिन चाहन्छु । तालिम लिनुस् । तयारी भएर लडाइँमा जानुभयो भने तपाईँ गोली लागेर ढल्नुहुन्न, बिना तयारी जानुभयो भने पक्कै ढल्नुहुने छ ।

बैंकिङबाट बीमा कम्पनीमा नेतृत्व, यस्तो छ पाँच सीईओको पफर्मेन्स

काठमाडौं । नेपालको वित्तीय क्षेत्रमा पछिल्लो समय नेतृत्व तहमा काम गर्ने कर्मचारीहरूमा रूपान्तरण भइरहेको छ । ठूला वाणिज्य बैंकदेखि, विकास बैंक र वित्त कम्पनीमा नेतृत्व गर्नेहरू अन्य संस्थामा नेतृत्व गर्न पुगेका थुप्रै उदाहरणहरू छन् । ती विभिन्न क्षेत्रमध्ये बीमा क्षेत्र पनि एक हुन् । त्यसो त बैंकिङ र बीमा क्षेत्र आर्थिक प्रणालीका दुई महत्त्वपूर्ण भाग हुन् । यी दुवैको भूमिका र कार्यशैलीमा भन्ने भिन्नता छ । नेपालको बीमा क्षेत्र बैंकिङ क्षेत्रको तुलनामा केही पछि विकसित हुन थालेको हो । त्यसअर्थमा बीमाको विकास र विस्तार बैंकिङको तुलनामा केही पछाडि छ । बैंकिङ क्षेत्रकै कुरा गर्ने हो भने यसको पहुँच आममानिसमा पुगिसकेको छ । यसको बजार व्यापक भइसकेको छ । बीमामा भने अझै त्यो अवस्था छैन । अझै पनि ठूलो जनसंख्या बीमाको दायरमा आउन बाँकी छ । बैंकिङ क्षेत्रमा लामो समय काम गरेर बीमा क्षेत्रमा प्रवेश गरेका प्रमुख कार्यकारी अधिकृत (सीईओ) हरूमध्ये सबैले उत्कृष्ट गर्न नसके पनि सकारात्मक प्रभाव भने जमाउन सकेका छन् । बैंकिङबाट बीमा क्षेत्रमा प्रवेश गरेका केही सीईओहरूले राम्रो पफर्मेन्स गरिरहेका छन् । ती सीईओहरुले बैंकिङ क्षेत्रमा बटुलेका अनुभवलाई प्रयोग गरेर कम्पनीलाई व्यावसायिक सफलता, आक्रामक बजार विस्तार गर्न सफल भएका हुन् । हुन त बीमा क्षेत्रबाटै करिअर सुरु गरेर यही क्षेत्रमा लामो समय काम गरिसकेका सीईओहरू नभएका होइनन् । बीमा क्षेत्रबाटै आएका सीईओहरूले पनि कम्पनीलाई हाँकिरहेका छन् । कम्पनीको रणनीतिक योजना, बजार विस्तारदेखि कम्पनीको हरेक व्यावसायिक वृद्धिमा उल्लेखनीय काम गरिरहेका छन् । यस समाचार सामग्रीमा बैंकिङ पृष्ठभूमिबाट आएर बीमा क्षेत्रमा प्रवेश गरेर अहिले नेतृत्व गरिरहेका सीईओ र उनीहरूको नेतृत्वमा कम्पनीले गरेको व्यवसायीको विषयमा चर्चा गरिएको छ । अशोक खड्का नेको इन्स्योरेन्सका सीईओ अशोक खड्का बैंकिङ क्षेत्रबाट आफ्नो करिअरको सुरुवात गरेका हुन् । नेकोमा आउनुअघि खड्का माछापुच्छ्रे बैंकमा कार्यरत थिए । सन् १९९४ बाट बैंकिङ क्षेत्रमा प्रवेश गरेका खड्काले तत्कालीन इन्डोसेज बैंक हाल नेपाल इन्भेष्टमेन्ट मेगा बैंकबाट जागिर सुरु गरेका थिए । त्यसपछि उनी विभिन्न संंस्थामा शाखा प्रबन्धक हुँदै कर्मसियल बैंकमा सहायक व्यवस्थापक भएका थिए । खड्काले डिजिटल बैंकिङको विस्तारमा विशेष भूमिका निभाएका थिए । त्यस्तै विभिन्न बैंक तथा वित्तीय संस्थाका कार्यरत रहँदा खड्काले संस्थाको विकास, वित्तीय अनुशासन र जोखिम व्यवस्थापनमा विशेष योगदान पुर्याएका थिए । नेकोमा खड्का पहिलोपटक नायब प्रमुख कार्यकारी अधिकृतको रूपमा नियुक्त भएका थिए । वि.सं २०७६ साल साउनमा उनी सीईओको रूपमा नियुक्त भए । पहिलो कार्यकाल सफलतापूर्वक सम्पन्न गरेकै कारण उनले दोस्रो पटक सीईओको जिम्मेवारी पाए । दोस्रोपटक खड्का वि.सं २०८० सालमा सीईओमा नियुक्त भएका हुन् । उनले आफ्नो कार्यकालमा कम्पनीलाई एउटा उचाइमा पुर्याउन सफल भएका छन् । आर्थिक वर्ष २०७६/७७ मा ४८ करोड २६ लाख २२ हजार रुपैयाँ खुद नाफा गरेको नेको इन्स्योरेन्सले त्यसपछिका वर्षहरूमा निरन्तर नाफा बढाउँदै लगेको छ । आव २०८०/८१ सम्म आइपुग्दा कम्पनीको खुद नाफामा ४८ करोड रुपैयाँबाट एक अर्ब रुपैयाँ पुर्याएको छ । यसरी पाँच आर्थिक वर्षसम्ममा आइपुग्दा कम्पनीको नाफामा १०७.७० प्रतिशतको वृद्धि देखिन्छ । त्यस्तै, आव २०७६/७७ मा एक अर्ब ९९ करोड ५० लाख कुल बीमा शुल्क संकलन गरेको कम्पनीले आव २०८०/८१ मा आइपुग्दा २ अर्ब ९५ करोड २४ लाख रुपैयाँ पुर्याएको छ । कुल दाबी भुक्तानीमा पनि कम्पनीले राम्रो पफर्मेन्स गरेको तथ्यांकबाट देखिन्छ । आव २०७६/७७ मा ७६ करोड ६० लाख रुपैयाँ दाबी भुक्तानी गरेको कम्पनीले आव २०८०/८१ मा आइपुग्दा १३५.११ प्रतिशतले बढेको छ । कम्पनीले आव २०८०/८१ मा एक अर्ब २४ लाख रुपैयाँ कुल दाबी भुक्तानी दिन सफल भएको छ । प्रवीण रमण पराजुली नेपाल लाइफ इन्स्योरेन्सका सीईओ प्रवीणरमण पराजुली पनि बैंकिङ पृष्ठभूमिबाट आएका हुन् । उनीसँग नेपालको वित्तीय र बीमा क्षेत्रमा २० वर्ष काम गरेको अनुभव छ । उनले नेपाल लाइफमा २०७९ साउन ४ गतेदेखि सीईओको कार्यभार सम्हाल्दै आएका छन् । सीईओमा नियुक्त हुनुअघि पराजुली नेपाल लाइफमा डीसीईओका रूपमा काम गरेका थिए । नेपाल लाइफमा जागिर सुरु गर्नुअघि पराजुलीले रिलायन्स लाइफ इन्स्योरेन्समा चार वर्ष सीईओका रूपमा नेतृत्व गरिसकेका छन् । उनी रिलायन्स लाइफमा विंस २०७४ पुस २ मा सीईओमा नियुक्त भएका थिए । रिलायन्स लाइफमा रहँदा उनी कम्पनीलाई थप उचाइमा पुर्याउन सफल भए । बीमा क्षेत्रमा प्रवेश गर्नुअघि पराजुली बैंकिङ क्षेत्रमा थिए । विं.स २०६० मा एनएमबि बैंक लिमिटेडमा काम गरेका पराजुलीले विंस २०६३ देखि २०६६ सम्ममा कम्पनीको प्रमुख-लगानी अधिकृतको रूपमा काम गरेका थिए । त्यसपछि नबिल बैंकमा मर्चेन्ट बैंकिङ प्रमुखको रूपमा काम गरेर उनी विंस २०६७ देखि २०७४ सालसम्म नबिल इन्भेष्टमेन्ट बैंकिङ लिमिटेडको सीईओ भएर काम गरेका थिए । पराजुलीले काठमाडौं विश्वविद्यालय स्कूल अफ म्यानेजमेन्टबाट वित्तमा एमबीए गरेका छन् । उनले चण्डीगढको डीएभीबाट सिनियर स्कूल सर्टिफिकेट परीक्षा र भारतको मंगलोर विश्वविद्यालयबाट व्यवसाय व्यवस्थापनमा स्नातक गरेका छन् । नेपाल लाइफ इन्स्योरेन्सले आर्थिक वर्ष २०७९/८० मा २ अर्ब १ करोड १२ लाख रुपैयाँ खुद नाफा गरेको छ । आर्थिक वर्ष २०८०/८१ मा कम्पनीले खुद नाफा ५.८४ प्रतिशतले बढाएर २ अर्ब १२ करोड रुपैयाँ पुर्याएको छ । त्यस्तै, आव ८०/८१ मा कम्पनीको कुल बीमा शुल्क संकलन ९.९२ प्रतिशतले बढेको छ । आव २०७९/८० मा ३७ अर्ब १६ करोड २८ लाख रुपैयाँको व्यवसाय गरेको कम्पनीले आव आव ८०/८१ मा ४० अर्ब ८४ करोड रुपैयाँको व्यवसाय गरेको छ । कम्पनीको जीवन बीमा कोष आव २०८०/८१ मा आइपुग्दा २० प्रतिशतको वृद्धि भएर १ खर्ब ६१ अर्ब ४१ करोड रुपैयाँ पुगेको छ । नारायणबाबु लोहनी रिलायबल लाइफ इन्स्योरेन्सका सीईओ नारायणबाबु लोहनी रिलायबल लाइफमा पहिलो पटक २०७४ सालमा सीईओमा नियुक्त भएका थिए । त्यसपछि उनी दोस्रो पटक २०७८ साल साउन १९ गते सीईओको रूपमा दोस्रो कार्यकालका लागि काम सुरु गरेका हुन् । बीमा क्षेत्रमा प्रवेश गर्नुअघि लोहनीसँग एक दशकभन्दा बढी बैंकिङ क्षेत्रमा कार्य गरेको अनुभव छ । उनले रिलायबल फाइनान्स लिमिटेड र रिलाइबल विकास बैंकमा सीईओ भएर काम गरेका थिए । लोहनीले व्यवस्थापनमा स्नातकोत्तर गरेका छन् । आफ्नो नेतृत्व कार्यकालमा रिलायबल नेपाल लाइफ इन्स्योरेन्सले सकारात्मक प्रगति गरेको छ । उनले कम्पनीको संस्थागत विकासमा अग्रणी भूमिका निभाएका छन् । साथै उनले उनकै नेतृत्वमा कम्पनीको खुद नाफा पाँच करोड ४९ लाख रुपैयाँबाट ४२ करोड रुपैयाँ पुगेको छ । आव २०७५/७६ मा कम्पनीको खुद नाफा ५ करोड ४९ लाख रुपैयाँ थियो । ६ वर्षको अवधिमा कम्पनीको नाफा ६७ प्रतिशतले बढेर ४२ करोड रुपैयाँ पुगेको हो । त्यस्तै, कुल बीमा संकलन २०७.१९ प्रतिशतले वृद्धि भई ४ अर्ब २० करोड रुपैयाँ पुगेको छ । त्यस्तै, उनको नेतृत्वमा कम्पनीको जीवन बीमा कोष ७१ करोड ९८ लाख रुपैयाँबाट १० अर्ब ५ करोड रुपैयाँ पुगेको छ । शिवनाथ पाण्डे सानिमा रिलायन्स लाइफ इन्स्योरेन्सको प्रमुख कार्यकारी अधिकृत (सीईओ) शिवनाथ पाण्डे बैंकिङ पृष्ठभूमिका हुन् । पाण्डे सानिमा रिलायन्समा सानिमा रिलायन्समा २०७९ साल चैत्र ९ गते नियुक्त भएका थिए । यसअघि उनले सूर्या लाइफ इन्स्याेरेन्समा चार वर्ष काम गरिसकेका छन् । बीमा कम्पनीमा काम गर्नुअघि उनी लामो समय नेपाल राष्ट्र बैंकमा जागिरे थिए । पाण्डेसँग नेपाल राष्ट्र बैंकमा ३० वर्ष काम गरेको अनुभव उनीसँग छ । उनी राष्ट्र बैंकको कार्यकारी निर्देशकबाट अवकाश भएका थिए । त्यस्तै, उनी २० बर्षदेखि बैंकिङ क्षेत्रमा व्यवस्थापकीय पदमा कार्यरत थिए । पाण्डेले सूर्या लाइफ इन्स्याेरेन्समा रहँदा कम्पनीको वित्तीय सुधार, संस्थागत सुधारमा उल्लेखनीय परिर्वतन ल्याएका थिए । त्यस्तै उनकै कार्यकालमा सूर्या लाइफले प्राधिकरणले तोकिएको चुक्तापुँजी पुर्याउन सफल हुनुका साथै कम्पनीलाई थप प्रतिस्पर्धी बनाउनमा योगदान पुर्याएका थिए । सीईओ पाण्डेले सानिमा रिलायन्समा २ कार्यकाल बिताएर तेस्रो कार्यकाल सम्हालिरहेका छन् । आफ्नो कार्यकालमा पाण्डेले अब्बल गर्न नसके पनि कम्पनीको वित्तीय, संस्थागत सुधार र बजार विस्तारमा सकारात्मक प्रगति गरेको देखिन्छ । दुई आर्थिक वर्षमा कम्पनीको नाफामा उल्लेखनीय वृद्धि देखिन्छ । आर्थिक वर्ष २०७९/८० कम्पनीले २७ करोड १३ लाख रुपैयाँ नाफा गरेकोमा आव २०८०/८१ मा नाफा ८५ प्रतिशतले बढेर ५० करोड ४५ लाख ८४ हजार रुपैयाँ पुगेका देखिन्छ । सीईओ पाण्डेको नेतृत्वमा कम्पनीले आव २०८०/८१ मा ६ अर्ब १८ करोड ५७ लाख कुल बीमा शुल्क आर्जन गरेको छ । जुन आव २०७९/८० को तुलनामा १० प्रतिशतको वृद्धि हो । त्यस्तै कम्पनीले दुई आवमा जीवन बीमा कोष ३९.३४ प्रतिशतले बढाएर १४ अर्ब १५ करोड तीन लाख रुपैयाँ पुगेको छ । आव २०८०/८१ मा कम्पनीको जीवन बीमा कोष १० अर्ब १५ करोड ५४ लाख रुपैयाँ थियो । दिनेशलाल श्रेष्ठ एशिएन लाइफको सीईओको रूपमा कार्यरत छन् दिनेशलाल श्रेष्ठ। उनीसँग बैंक तथा बीमा क्षेत्रमा एक दशकभन्दा बढी लामो अनुभव छ । बीमा कम्पनीमा प्रवेश गर्नुअघि श्रेष्ठ गुहेश्वरी मर्चेन्ट बैंक एण्ड फाइनान्स कम्पनीमा सीईओका रूपमा कार्यरत थिए । उनले उक्त फाइनान्समा १९ वर्ष सीईओ भएर काम गरे । उनले त्रिभुवन विश्वविद्यालयबाट वित्तमा एमबिए गरेका छन् । उनी एशिएन लाइफमा पहिलो पटक २०७७ सालमा र दोस्रोपटक २०८१ माघमा सीईओमा नियुक्त भएका हुन् । उनले कम्पनीको व्यवसायमा गरेको वृद्धिले नै सीईओका रुपमा दोस्रो काम गर्ने अवसर पाए । सीईओ श्रेष्ठले आफ्नो कार्यकालमा कम्पनीको व्यवसायमा सन्तोषजनक नै प्रगति गरेको देखिन्छ । सीईओ श्रेष्ठको नेतृत्वमा कम्पनीले चार वर्षको अवधिमा ३५ प्रतिशतले व्यवसाय बढाएको छ । कम्पनीले आव २०७७/७८ मा ५ अर्ब ९४ करोड रुपैयाँ खुद नाफा गरेकोमा आव २०८०/८१ को दोस्रो त्रैमाससम्ममा ८ अर्ब ५ करोड रुपैयाँ गरेको छ । चार वर्षको अवधिमा कम्पनीको जीवन बीमा कोष ४२ करोड ९९ लाख रुपैयाँ पुगेको छ । आव २०७७/७८ मा कम्पनीको जीवन बीमाकोष २६ अर्ब १३ करोड ४७ लाख रुपैयाँ थियो । कम्पनीको वित्तीय विवरणअनुसार आव २०७७/७८ का कम्पनीले खुद बीमा शुल्क ३३ करोड ७८ लाख रुपैयाँ आर्जन गरेकोमा आव २०८०/८१ मा घटेर ३२ करोड ८५ लाख रुपैयाँ मात्रै कमाएको छ । आव २०७९/८० मा भने कम्पनीले ३७ करोड ६७ लाख रुपैयाँ कमाएको थियो ।

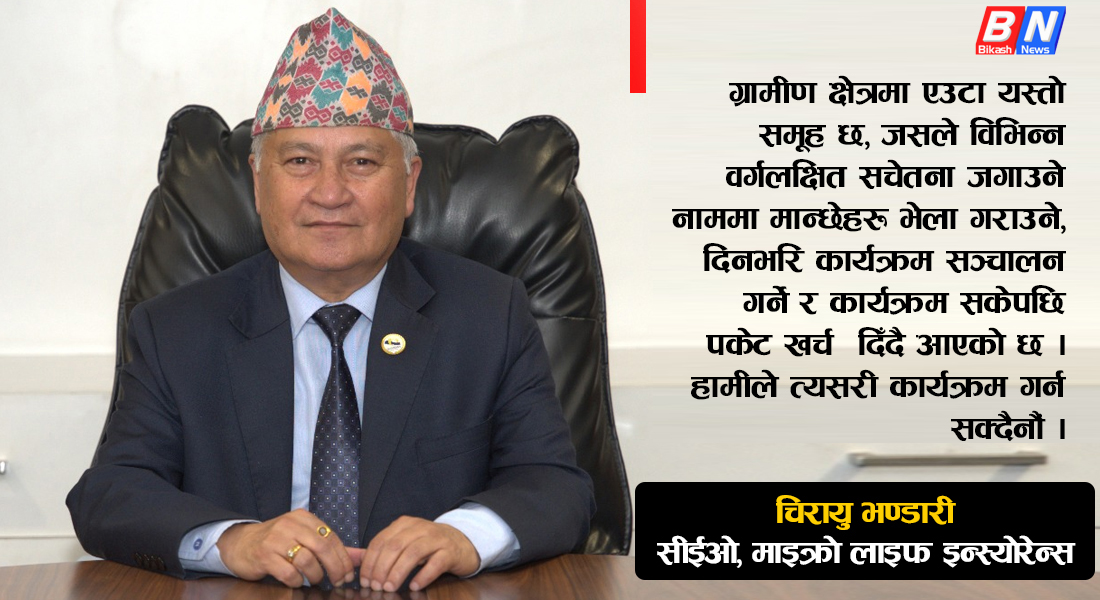

ठूला बीमा कम्पनीभन्दा लघुबीमाको सेवा उत्कृष्ट छ {सीईओ भण्डारीसँगको कुराकानी}

लघुबीमा न्यून आय भएको वर्गलाई लक्षित गरी सञ्चालनमा ल्याइएको कार्यक्रम हो । नेपालमा २०७१ सालदेखि नै लघुबीमाको सुरुवात भए पनि लघुबीमा कम्पनीमार्फत सुरु हुन थालेको भने २ वर्ष मात्रै हुँदैछ । हाल जीवन र निर्जीवन गरी सातवटा लघुबीमा कम्पनीहरू सञ्चालनमा छन् । निम्न आय वर्गलक्षित यो कार्यक्रमको लाभ लक्षित वर्गले जति लिनुपर्ने हो त्यो हुन भने सकेको छैन । दुई वर्षको अवधिमा लघु बीमाले के कति उपलब्धि हासिल गर्न सके/सकेनन्, कस्तो छ यसको प्रभावकारिता, लक्षित समूहमा रहेर काम गर्न कम्पनीहरूलाई के-कस्ता चुनौती छन् लगायत विषयमा केन्द्रित रहेर विकासन्युजको लागि बविता तामाङले गार्डियन माइक्रो लाइफ इन्स्योरेन्सका प्रमुख कार्यकारी अधिकृत (सीईओ) चिरायु भण्डारीसँग कुराकानी गरेकी छन् । गार्डियन माइक्रो इन्स्यारेन्सको व्यवसाय कस्तो छ ? काम कत्तिको प्रभावकारी रूपमा भइरहेको छ ? नेपालमा लघु बीमा व्यवसायको कुरा गर्दा विंस. २०७१ सालदेखि नै नेपाल बीमा प्राधिकरणले सुरुवात गरेको हो । त्यतिबेला ठूला बीमा कम्पनीहरूमार्फत मात्रै बीमा हुने गर्थ्यो । पछि लघु बीमा व्यवसायको लागि छुट्टै लघुबीमा कम्पनी नै चाहिन्छ भन्ने अवधारणाको कारण नेपाल सरकार र बीमा प्राधिकरणको समन्वयमा लघुबीमा कम्पनी खुलेको हो । त्यसमा सबैभन्दा पहिले बजारमा खुलिएको लघुबीमा कम्पनी गार्डियन माइक्रो इन्स्यारेन्स कम्पनी हो । स्थापनाकालदेखि नै कम्पनीले लक्षित वर्गमा केन्द्रित भएर व्यवसाय विस्तार गर्ने प्रयास गरिरहेको छ । कम्पनी सुरुवात भएको २ वर्ष हुँदैछ । यस बीचमा कम्पनीको व्यवसाय धेरै राम्रो छ भन्ने अवस्थामा छैन र नराम्रो भन्न पनि मिल्दैन । ठीकै छ । हामी विस्तारै अघि बढिरहेका छौं । हिजोभन्दा आज राम्रो र आजभन्दा भोलि झन् राम्रो गर्ने हिसाबले कम्पनीले व्यवसाय गरिरहेको छ । लघुबीमा न्यून आय, ग्रामीण क्षेत्र लक्षित बीमा हो । यसर्थमा कम्पनीको व्यवसाय लक्षित वर्ग केन्द्रित हुन सकेको छ ? हामीले भर्खर सुरु गरेका छौं, लक्षित वर्गसम्म पुग्न समय लाग्छ । हामी स्थानीय तहसँगको सहकार्यमा उहाँहरूबीच पुग्न त पुगेका छौं, तर पर्याप्त होइन । पुग्ने कोसिस गरिरहेका छौं । लक्षित वर्गलाई नजिकैबाट चिन्ने र नियाल्न सक्ने भनेको स्थानीय तहले नै हो । स्थानीय तहसँग न्यून आय, पिछाडिएका वर्ग कति छन् भन्ने यकिन तथ्यांकसमेत हुन्छ । कतिपय स्थानीय निकायले त्यस्ता वर्गलाई बीमाको दायरामा ल्याएर प्रिमियमसमेत आफै तिर्दिएको छ । तर यो संख्या निकै कम छ । यस्तो काम केही स्थानीय तहका गाउँपालिका, नगरपालिका र वडाले मात्रै गरेका छन् । लक्षित वर्गसम्म पुग्नको लागि चुनौती कहाँनेर हो, हाम्रै कमी कमजोरी केही छन् कि ? स्थानीय तहसँग कसरी समन्वय गर्दै हुनुहुन्छ ? स्थानीय तहको प्राथमिकतामा बीमा पर्न सकेको छैन । यदि उहाँहरूको प्राथमिकतामा बीमा परेको भए उहाँहरूले लक्षित समूह खोज्दै पुग्नुहुन्थ्यो । नपरेको कारणले नै हामीले खोज्नै जानुपर्ने अवस्था छ । हामीले खोज्दै जानु र उहाँहरूले खोज्नुमा धेरै फरक छ । यो बीचमा ठूलो ग्याप हुँदा पनि लक्षित समूहमा रहेर काम गर्न हामीलाई केही चुनौती थपिएको हो । हामीले स्थानीय तहसँग समन्वय गर्दा सहयोग गरेनन् भन्न मिल्दैन । केही सहयोग गर्नुभएको छ । मुख्य विषय बीमासम्बन्धी चेतनाको कमी छ । बीमा भन्नेवित्तकै धेरैको दिमागमा किन गर्ने र भन्ने नै छ । हामीले एकदमै सस्तो टर्म इन्स्योरेन्स पोलिसी बेच्छौं । जसमा २९ वर्ष अवधिको लागि एक लाख रुपैयाँको बीमा गर्दा न्यूनतम १३१ रुपैयाँ प्रिमियम तिरे पुग्छ । यो बीचमा बीमितको मृत्यु भएमा एक लाख रुपैयाँ पाउँछ र क्रिया खर्चबापत छुट्टै २५ हजार रुपैयाँ पाउँछ । बीमाको यो फाइदालाई धेरैले बुझ्नुभएको छैन । हामीले जनमानसमा बुझाउनै छ । १३१ रुपैयाँमा अहिले एक प्लेट मम पनि आउँदैन । हामी कसैलाई एक प्लेट मम सित्तैमा खुवाउन तयार हुन्छौं तर बीमा गरौं न भन्दा मान्दैनौं । यो धारणालाई विस्तारै हटाउँदै जानुपर्ने छ । चुनौतीहरू धेरै छन् । जहाँ चुनौती हुँदैन, त्यहाँ काम गर्न मज्जा पनि हुँदैन । जहाँ समस्या हुन्छ, त्यहाँ समाधान पनि हुन्छ । यसर्थमा सुरुमा हामीले चुनौतीलाई समाधानको रूपमा चिर्दै अघि बढ्ने हो । तत्काल गर्न नसकिएला तर विस्तारै गर्न सक्छौं । निम्न, पिछाडिएका वर्ग बीमा किन गर्ने भन्ने थाहा नपाएकै कारण पछि पर्नुभएको छ । नेपाल सरकारले पनि उहाँहरूलाई सहयोग गर्नुपर्ने, बीमाको दायरामा ल्याउनुपर्ने र ठूला कम्पनीले पनि त्यो काम गर्न नसकेकै कारण लघु बीमा कम्पनीमार्फत परिपूर्ति गर्न लघु बीमाको स्थापना भएको हो । परिवर्तन ल्याउन समय लाग्छ । बीमा भन्नेवित्तिकै धेरैले ठगी गर्ने माध्यम, समयमै भुक्तानी दिँदैन भन्ने धारणा बोकेर बसेको देखिन्छ । यो धारणालाई सबै बीमकले चिर्नुपर्ने आवश्यकता छ । बीमितले लामो समयसम्म भुक्तानी पाएनौं भन्ने गुनासो आउँछ नी ? जीवन बीमामा मृत्युदाबीको भुक्तानी हुन्छ । निर्जीवनमा सम्पत्तिको क्षतिको मूल्यांकनको आधारमा भुक्तानी हुन्छ । मृत्युदाबी भुक्तानीको हकमा बीमितको मृत्यु भएको हो कि होइन भन्ने यकिन कागजात आवश्यक पर्छ । जब स्थानीय निकायले यो मान्छेको मृत्यु भएको हो भनेर प्रमाणित गरेर दिइसकेपछि भुक्तानी दिन हामीलाई कुनै गा¥हो विषयको कुरा होइन । यसका लागि इच्छाएको व्यक्तिको बैंक खाता चाहिन्छ । हामी सिधै बैंक खातामा डिपोजिट गर्छौं । निर्जीवन बीमाको हकमा प्रहरी रिर्पोट, सर्भे रिर्पोट हुन्छन् । त्यो तुरुन्तै नहुन सक्छ, समय लाग्न सक्छ । जसले गर्दा प्रक्रिया अलि लामो हुन सक्छ । तर लामो प्रक्रिया हुन्छ भन्दैमा अहिलेको डिजिटल जमानामा त्यसलाई लम्ब्याउनुपर्छ भन्ने छैन । त्यसलाइै कसरी न्यूनीकरण गर्न सकिन्छ भनेर त्यतातिर हेरेर छिटो दाबी भुक्तानीमा जोड दिनुपर्छ । बजारमा केही ठूला कम्पनीले समयमै दाबी भुक्तानी दिन नसक्दा बीमाप्रति बीमितको विश्वास घटेको छ । त्यसलाई चिर्नलाई नै हामीले छिटो दाबी भुक्तानी गर्दै आएका छौं । नियामकसँगको समन्वय कस्तो छ ? नियामक निकायले आफ्नो तर्फबाट गर्नुपर्ने सहयोग गरिरहेको छ । सहयोग कुन हदसम्म गर्ने भन्ने कुरा हामीसँग पनि निर्भर हुन्छ । हामीले कम्पनी खोल्यौं, बिजनेस पनि तपाईंहरूले गर्दिनुपर्यो भनेर भन्ने कुरा हुँदैन । व्यवसाय गर्ने क्रममा वा प्रडक्ट विकास गर्ने क्रममा के कस्तो सहयोग माग्ने भन्ने कुरा आउँछ । हामीलाई चाहिएको आवश्यकताहरू के–के हुन् ती कुराहरु उहाँहरूमाझ राखेपछि उहाँहरूले त्यसमा सहयोग गर्ने कुरा आउँछ । बामे सर्दै गरेको लघुबीमालाई के-के चाहिन्छ, के-के गर्नुपर्छ भन्ने कुरा हामीले पहिचान गर्दैछौं । हुन त लघुबीमा निर्देशिका छ, त्यसमा लघुबीमाको बारेमा धेरै कुरा आएका छन् । बीमा ऐनमा पनि लघुबीमाको धारणा छ । तर कसरी के गर्ने, कुन मोडालिटीमा जाने भन्ने स्पष्टता छैन । त्यसमा करेक्सन हुनुपर्ने देखिन्छ । सँगसँगै नेपाल सरकारले स्थानीय निकायमा पिछाडिएका वर्ग जति पनि छन् तिनीहरूमाझ बीमाको पहुँच पु¥याउनुपर्यो भनेर नीतिगत नै व्यवस्था गर्दिनुपर्यो । सबै निकायमा निर्देशन दिएको अवस्थामा लघुबीमा व्यवसायलाई अझै बढी विस्तार गर्न सकिन्छ । नत्र भने लघुबीमा स्थानीय तहलाई हैन, हाम्रो मात्रै आवश्यक हुन जान्छ । यदि नीतिगत रूपमै यो कुराको व्यवस्था भयो भने उहाँहरूको आवश्यकतामा बीमा पथ्र्यो । यसरी हाम्रो र उहाँहरूको आवश्यकता मिलेर काम गर्न सके छिट्टै नतिजा आउथ्यो । त्यही भएर नीतिगत रूपमै स्थानीय निकायले पिछागिएका वर्ग र जनजातिलाई बीमा गर्नु भनेर थपिएको अवस्थामा यसको प्रभावकारी बढ्ने छ । हुन त स्थानीय तहमा स्वास्थ्य बीमा छ । तर अनिवार्य छैन । कतिले गरेका छन्, कतिले गरेका छैनन् । लघुबीमालाई सरकारले अनुदान पनि दिएको छैन । अनुदान अथवा यति व्यवसाय गरेपछि कर छुट भन्ने भयो भने अझ राम्रो हुन्थ्यो । त्यसैले अहिलेको लागि हामीले हाम्रा समस्या हामीले नै खोजेर सम्बन्धित निकायमा समाधनको लागि जाने र त्यसरी नै अघि बढ्ने भन्ने नै छ । लघुबीमा र अन्य ठूला बीमा कम्पनीबीच फरक के छ ? लघुबीमा कम्पनीलाई व्यवसाय कतिसम्म गर्न पाइन्छ भनेर सीमा तोकिदिएको छ । लघुबीमा निर्देशन २०७९ अनुसार जीवन बीमाको हकमा अधिकतम् बीमांकको पाँच लाख रुपैयाँसम्मको पोलिसी बेच्न पाइन्छ भन्ने छ । निर्जीवनको हकमा अधिकतम् बिमांकको ५० लाख रुपैयाँसम्मको पोलिसी बेच्न सकिने व्यवस्था छ । त्यसअन्र्तगत घर सम्पति तथा व्यवसाय, इन्जिनियरिङ बीमा ५० लाखसम्म, दायित्व तथा मौद्रिक क्षति बीमा पाँच लाख रुपैयाँसम्म गर्न सकिने प्रावधान छ । हामीले त्यही सीमाभित्रको बीमा गर्ने ग्राहक खोज्नुपर्ने हुन्छ । ठूला कम्पनीको हकमा यो लिमिटेशन छैन । उहाँहरूले एक लाखको बीमा गरेपनि करोडको बीमा गरेपनि कुनै सीमा छैन । मुख्य फरक यही नै हो । अरू डकुमेन्टेसनको पार्टमा कुनै भिन्नता छैन । जीवन बीमाको हकमा ठूला बीमा कम्पनीहरूले बोनस दिइरहेका हुन्छन्, हामीले त्यसरी बोनस घोषणा गर्न पाइँदैन । बोनसको सट्टामा ग्यारेन्टी एडिस्नल भनेर प्रडक्ट निकाल्न पाउँछौं । जुन पोलिसीमै यति ग्यारेन्टी भनेर तोक्छौं । बोनसमा एकरूपता हुँदैन । कुनै बेला ४० प्रतिशत हुन सक्छ, कुनै बेला २० मा झर्न सक्छ । ग्यारेन्टीमा त्यस्तो हुँदैन । लघुबीमा व्यवसायको लागि निर्देशिकाले जुन सीमा तोकिदिएको छ, यसले गर्दा अरू ठूला कम्पनीहरूसँग प्रतिस्पर्धा गर्न कतिको चुनौती छ ? चुनौती छ । चुनौती हुँदाहुँदै पनि हामीले अरू कुरामा भन्दा सर्भिसमा फोकस गर्छौं । हामी कसरी हुन्छ राम्रो सेवा दिने भनेर अघि बढिरहेका छौं । भोलिका दिनमा ठूला कम्पनीले भन्दा राम्रो सर्भिस दिन सक्यौं भने पक्कै पनि उहाँहरू हाम्रोमा आउनुहुनेछ । कुन कम्पनीले राम्रो सर्भिस दिइरहेको छ भन्ने थाहा पाएपछि विस्तारै उहाँहरूमा लघुबीमामा आकर्षित हुनुहुनेछ । तर, हामी अस्वस्थ प्रतिस्पर्धा चाहँदैनौं । अस्वस्थ प्रतिस्पर्धा पनि कुन दृष्टिकोणले हेर्न हो त्यसमा फरक पर्छ । आ–आफ्नो दृष्टिकोण हुन्छ । हामील सर्भिसमा प्रतिस्पर्धा गर्ने हो । सर्भिसमा हामीसँग कसैले प्रतिस्पर्धा गर्न सक्दैन । त्यो ग्यारेन्टीका साथ भन्न सक्छु । अहिलेकै कुरा गर्ने हो भने ठूला कम्पनीले भन्दा हामीले राम्रो सर्भिस दिइरहेका छौं । अधिकांश ठूला बीमा कम्पनीहरूको व्यवसाय सहरकेन्द्रित नै छ । लघुबीमा कम्पनी आफैमा ग्रामीणकेन्द्रित बीमा व्यवसाय हो । के हामीले व्यवसायलाई ग्रामीणमा जोड दिन सकेका छौं ? बीमा व्यवसायलाई ग्रामीण क्षेत्रमा लैजान निकै कठिन छ । ग्रामीण क्षेत्रमा एउटा यस्तो समूह छ जसले विभिन्न वर्गलक्षित सचेतना जगाउने नाममा मान्छेहरू ल्याएर भेला गराउने, दिनभरि कार्यक्रम सञ्चालन गर्ने र कार्यक्रम सकेपछि पकेट खर्च दिँदै आएकाे छ । हामीले त्यसरी कार्यक्रम गर्न सक्दैनौं । हामी १३१ रुपैयाँ प्रिमियम लिन्छौं त्यहीबाट कसरी कम्पनी चलाउनु अनि कसरी कार्यक्रममा भात खुवाउनु ? यो कुराले पनि हामीलाई समस्या दिइरहेको छ । यसलाई स्थानीय तहले समन्वय गर्दियो भने सहज हुन्छ । यसरी दिनभरी कार्यक्रम गरेर पकेटमनि पनि दिने जति पनि एनजिओ/आइएनजीओ संस्थाहरू छन्, तिनीहरूसँग पनि हामीले समन्वय गर्न नखोजेको त होइन । तर उहाँहरूले हामीलाई प्लेटफर्म दिनुहुन्नँ । किनभने यो विशेष उनीहरूको कार्यक्रम थियो । तैपनि हामीले कोसिस गरिरहेका छौं, विस्तारै हुन्छ भन्ने अपेक्षा गरौं । प्रविधिको तीव्र विकास भइरहेको छ । अब हरेक क्षेत्रमा यसको प्रयोग नगरी सुखै छैन । लघुबीमा कम्पनीहरुले सूचना र प्रविधिको कतिको प्रयोग गर्न सकेका छन् ? शतप्रतिशत गर्न सकेका छौं । हामीले २४ घण्टाभित्र दाबी भुक्तानी सेटलमेन्ट गर्छौं । अहिले सुगम होस् या दुर्गम जहाँपनि इन्टरनेटको सुविधा छ । हामीलाई आवश्यक डकुमेन्ट भौतिक रूपमै उपस्थित भएर दिनुपर्छ भन्ने छैन । उहाँहरूले मेल या अन्य कुनै माध्यमबाट अनलाइनबाटै सफ्टकपी पेश गरे पुग्छ । सफ्टकपीकै आधारमा हामी भुक्तानी गर्छौं । यसबाहेक अनलाइनबाटै हाम्रो एप डाउनलोड गरेर ग्राहकले पोलिसी खरिद गर्न सक्नुहुन्छ । तपाईं आफै अन्डरराइटर, आफै पोलिसी होल्डर हो । हाम्रा एजेन्टहरूले पनि कार्यालायमा आएर कागजात, प्रपोजल बुझाउनुपर्दैन । अनलाइनबाटै गर्न सकिने व्यवस्था छ । त्यसका लागि भने केही सर्टेन ‘रिक्वायरमेन्ट’ पूरा गर्नुपर्ने हुन्छ । अहिले त जति पनि अनलाइन पेमेन्ट गेटवे छन् । तीमध्ये कुनै एक छानेर पेमेन्ट गरेपछि पोलिसी तपाईंको मोबाइल एपमा आउँछ । पोलिसी किन्न, दाबी भुक्तानीको लागि कार्यालय समय नै कुर्नपर्छ भन्ने छैन । जुनसुकै समयममा यो सुविधा अनलाइनबाटै लिन सक्नुहुन्छ । हामीले हाम्रा एजेन्टहरूलाई पनि प्रविधिमैत्री बनाउँदै लगेका छौं, आवश्यक तालिमहरू दिने गछौं । पहिले आजको जस्तो अवस्था थिएन । बीमा गर्नुपर्यो या कुनै सेवा लिनुपर्दा कार्यालय नै धाउनुपर्ने, हार्डकपी डकुमेन्ट नै पेश गर्नुपर्ने बाध्यता थियो । अहिले कम्पनी र ग्राहकसमेत प्रविधिमैत्री बन्दै गएका छन् । केही ग्राहकलाई सबै कुरा अनलाइनबाटै गर्न सहज नहोला तर पनि उहाँहरु विस्तारै अभ्यस्त हुँदै जानुभएको छ । गार्डियनकै कुरा गरौं, के के छन् उपलब्ध बीमा सेवा ? तीमध्ये कुन बढी प्रभावकारी भइरहेको छ ? हामीसँग एउटा विशुद्ध जोखिम बहन गर्ने र अर्को दीर्घकालीन लगानीसँगै जोखिम बहन गर्ने खालको पोलिसी छ । गार्डियन माइक्रो टर्म इन्स्योरेन्स प्लान, दीर्घायु लघुबीमा योजना, साना बचत लघुबीमा योजना, बाल समृद्ध लघुबीमा योजना जस्ता प्रडक्ट हामीले ल्याएका छौं । यीमध्ये बढी प्रभावकारी भइरहेको अथवा बढी बेचिरहेको पोलिसी भनेको टर्म पोलिसी हो । यो योजना विशेष गरी बैंक तथा वित्तीय संस्था, सहकारीबाट कर्जा लिने ग्राहकको लागि केन्द्रित पोलिसी हो । जुन पोलिसीले बीमितलाई सुरक्षा लाभ प्रदान गरेको छ । कतिपयले वित्तिय संस्थाले कुनै पनि व्यवसाय, उद्यम गर्नको लागि कर्जा लिएको हुन्छ । कथमकदाचित त्यो व्यक्तिको मृत्यु भएको अवस्थामा कर्जा कसरी तिर्ने ? यदि त्यस्ता व्यक्तिले यो पोलिसी खरिद गरेको छ भने बीमा कम्पनीबाट सुरक्षा हुन्छ र आफ्नो व्यवसाय पनि सुरक्षित रहन्छ । त्यसैले यो पोलिसी बढी प्रभावकारी भइरहेको छ । आगामी दिनमा कम्पनीलाई थप मजबुत बनाउन के कस्ता नयाँ योजना अघि सार्नुभएको छ ? आगामी मुख्य योजना भनेकै व्यवसाय विस्तार नै हो । व्यवसाय विस्तारको लागि हामीले आइपरेका समस्या र चुनौती समाधान गर्दै जानुपर्ने हुन्छ । कस्ता समस्या र चुनौती आउँछन् त्यसलाई सहज तरिकाले अगाडि बढाउने हो त्यसमा ध्यान दिएर जाने सोच बनाएका छौं । हाम्रो उद्देश्य तल्लो वर्गमा जसले बीमाबारे बुझेका छैनन् तिनीहरुलाई बीमाको दायरामा ल्याउने गरी कटिबद्ध भएर अगाडि बढिरहेका छौं । अन्तिममा, बीमितलाई सन्देश के छ ? बीमा परिवारको सुरक्षा भन्छौं, त्यो मात्रै होइन । बीमा गर्नु जोखिम बहन मात्रै ठूलो कुरा होइन । जोखिम बहनको साथसाथै भोलिका दिनमा आइपर्न सक्ने आर्थिक अभावलाई पनि बीमाले ठूलो मद्दत गर्छ । अहिले उमेर हुँदा जे पनि गर्न सकिन्छ, ज्याला, मजदुरी व्यवसाय जे पनि गर्न सकिन्छ । भोलिका दिनमा यी सबै काम गरिरहन सक्छौं भन्ने हुँदैन । कुनै दुर्घटनामा पर्न सक्छौं या वृद्धावस्थामा पुगेपछि काम गर्न सकिने अवस्था पनि रहँदैन । सरकारले ज्याला मजदुरी गर्नेलाई ५५ वर्षपछि रिटायरमेन्ट नै तोकिदिएको छ । मजदुरी गर्नेको न पेन्सन हुन्छ, न त कुनै भत्ता । त्यसपछि आर्थिक रूपमा कसले हेर्छ ? त्यसैले आर्थिक सहयाताको लागि पनि बीमा अनिवार्य छ । यो विषयमा बीमितले विस्तारै बुझ्दै जानुभएको छ । अहिलेको थोरै रकम बचत भोलिको ठूलो रकम हो । यसले बीचमा केही भइहाल्यो भने परिवारको सुरक्षा हुन्छ भएन भने पनि आर्थिक सुरक्षा हुन्छ । बीमाको महत्वबारे हामीले ग्रामीण क्षेत्रमा सचेतना कार्यक्रम गर्दै आएका छौं, यो पर्याप्त होइन ।

बीमा दाबी फर्छ्यौटको लागि बीमित नै आउँदैनन् सम्पर्कमा, सहजीकरणका लागि यस्तो व्यवस्था गर्दैछ प्राधिकरण